Il rischio mattone che cova nelle banche tedesche

L’inverno sta arrivando, viene da pensare leggendo l’intervento di Claudia Buch, che ha presentando l’ultimo Financial stability report della Bundesbank. “L’estate è stata inusualmente lunga e calda – dice la vice presidente – ma adesso è arrivata alla fine, visto che le stagioni vanno e vengono”, dice riecheggiando un vecchio adagio che ogni economista di buon senso dovrebbe iscrivere nel proprio immaginario. Se non altro per disintossicarsi dal pensiero pernicioso che ha nutrito l’economia dell’ultimo cinquantennio, ossia che sia davvero possibile crescere per sempre. Non è così, ovviamente. Anche la Germania, ossia uno degli esperimenti di politica economica meglio riusciti, paga dazio all’inesorabilità del ciclo e della congiuntura, che facilmente diventano avversi dopo aver arriso benigni per tanto tempo. Se n’è avuto un avviso con la crescita negativa dell’ultimo trimestre registrata dalla Germania, frutto di tante contingenze fra le quali l’incattivirsi del commercio internazionale, la vicenda Brexit, ancora irrisolta, e le tensioni geopolitiche. Ciò malgrado, “i tempi sono ancora buoni sul fronte economico”, aggiunge la Buch, visto che “l’economia si sta ancora espandendo a passo robusto, i tassi di interessi sono ancora bassi e i prezzi degli asset sono alti e la volatilità nei mercati finanziari è relativamente bassa”. E tuttavia i semi dell’inverno sono per ogni dove, pronti a germinare gelate capaci di far battere i denti anche a un’economia robusta come quella tedesca.

Proprio di questo si occupa il rapporto della Banca, che sbircia nei recessi dove di solito si annidano e prosperano i rischi, ossia il sistema finanziario. Le banche tedesche non hanno patito meno delle altre la tormenta nel tempo della crisi. Oggi semmai rimane da capire quanto siano attrezzate per superare i rigori della brutta stagione, quando arriverà. Perché a far la differenza fra un inverno e un brutto inverno, in fondo, è solo il modo in cui ci si prepara ad affrontarlo. Sappiamo per ora che “l’affermazione di una forte crescita e di bassi tassi di interesse hanno contribuito all’accumulo di vulnerabilità e che questa tendenza è continuata fino ai giorni nostri”, come ci dice la Buch. Questo paradosso sorprenderà alcuni, ma non quelli – e sono tanti – che sanno bene che ogni ciclo scrive, dispiegandosi, la storia della sua fine. Il resto dovremo scoprirlo, ma mentre stiamo a guardare è utile ricordare che il sistema finanziario tedesco cova problemi specifici. E siccome tutto si tiene, nulla racconta meglio dei rischi per la stabilità del sistema finanziario tedesco di semplice dato: “I prezzi degli immobili – spiega il rapporto – in Germania sono aumentati costantemente dall’inizio della crisi finanziaria, non solo nei centri urbani. Secondo le stime della Bundesbank, i prezzi degli immobili superano i livelli che sarebbero giustificati da fattori fondamentali come i modelli regionali o demografici di circa il 15-30%”.

Una sopravvalutazione che diventa ancora più evidente se si guarda l’indice dei prezzi residenziali e soprattutto quello riferito alle sette maggiori città, dove i prezzi rispetto all’indice 100 del 2010 risultano cresciuti dell’80%.

Le ragioni di questa crescita esuberante sono diverse. Ma ancora una volta l’immobiliare conferma la sua vocazione di polarizzatore della crescita e insieme dei rischi che questa porta con sé. Il boom del prezzi immobiliari alla fine è riuscito a raggiungere anche la Germania, che l’aveva scampato nei primi anni Duemila. E ciò ha generato conseguenze importanti che coinvolgono il sistema finanziario che volente o nolente, di questi rischi è il terminale principale. Le banche infatti non hanno solo incorporato rischi di credito, ma anche un notevole rischio da interesse. “Negli ultimi anni, – recita il rapporto – le banche hanno sempre più concesso prestiti con scadenze più lunghe e tassi di interesse a scadenza fissa. Ad esempio, il 45% dei nuovi prestiti alle famiglie per l’acquisto di abitazioni ha periodi di blocco dei tassi d’interesse superiori a dieci anni”. Detto in soldoni, prezzi sopravvalutati implicano possibilità di cali degli asset che indeboliscono il valore dei collaterali dei prestiti bancari. Tassi di interessi bloccati per dieci anni significa che le banche non possono “scaricare” sui clienti le tensioni dell’aumento del costo del denaro che arriveranno con l’aumento dei tassi, una volta che ci sarà. In sostanza tutto ciò implica maggiori pressioni sui bilanci delle banche, che in questi anni hanno pompato credito senza risparmiarsi.

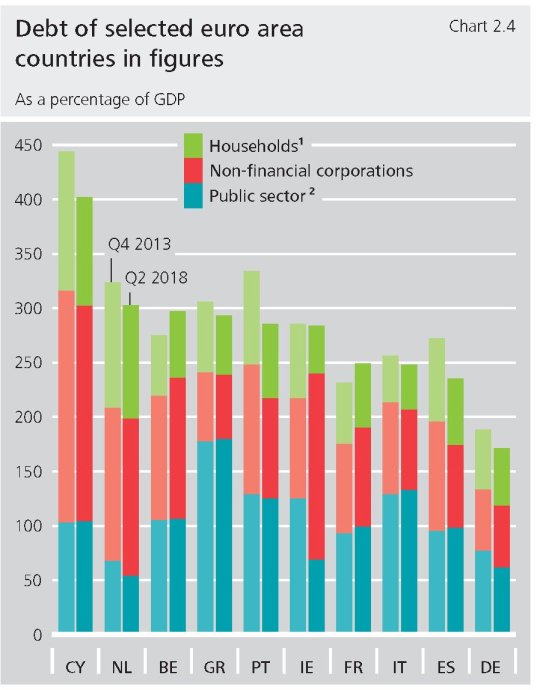

All’apparenza non sembra così. La crescita del credito sul pil è stata continua dal 2010, pari al 4,4% annuo alla fine del terzo quarto 2018, ma è risultata al di sotto del tasso annuo di lungo periodo che dal 1980 quota il 4,8%. Ma il problema è che il tasso aggregato nasconde parecchie diversità fra le varie categorie di banche. “La quota di mercato delle casse di risparmio è cresciuta dal 30% all’inizio del 2010 al 33% nel terzo trimestre 2018. Quella delle cooperative di credito è aumentato dal 20% al 25% nello stesso periodo, mentre le banche commerciali sono rimaste invariate quota di circa il 25%”. Quindi le banche più piccole sono quelle che hanno elargito più credito e ci sono evidenze che lo abbiano fatto allentando notevolmente gli standard di erogazione. I rischi, insomma, trovano terreno assai fertile, pure se mitigati dalla circostanza che le famiglie hanno visto calare regolarmente il livello dei loro debiti, al 50% del pil a fine 2017, a fronte di un livello medio del 58% nell’eurozona.

Rimane il fatto che “un improvviso aumento dei tassi di interesse – scrive la Banca – potrebbe far finire sotto pressione molte istituzioni contemporaneamente. Principalmente le banche di piccole e medie dimensioni, alcune delle quali hanno notevolmente ampliato la loro trasformazione delle scadenze negli ultimi anni”. E d’altronde, se tale aumento dei tassi non ci fosse, sarebbe peggio per altre istituzioni finanziarie: “Altre parti del sistema finanziario – assicuratori o fondi – sarebbero colpite in modo simile e potrebbero non essere in grado di compensarne l’impatto”, dice la Buch. L’estate è stata lunga – il periodo di crescita più lungo dalla riunificazione -, ma l’inverno sta arrivando e il sistema finanziario tedesco si trova d’improvviso di fronte a rischi concreti che attendono di essere testati, con le banche in prima linea, “stressate” dal lungo ciclo immobiliare, e assicuratori e fondi a seguire, “stressati” dal lungo ciclo di tassi bassi. Il combinato disposto del calo dei corsi immobiliari associato al rialzo dei tassi somiglia, in tal senso, alla tempesta perfetta per il sistema finanziario tedesco. Le tempeste, d’altronde, capitano sempre d’inverno.