Etichettato: prezzi immobiliari in germania

L’Italia rimane fuori dalla ripresa internazionale del mattone

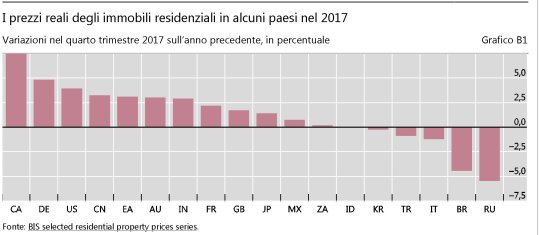

Le ultime statistiche rilasciate dalla Bis, relative all’evoluzione dei prezzi reali delle abitazioni confermano la sostanziale eccezionalità del caso italiano, fra le poche grandi economie dove i prezzi del mattone continuano a decelerare. Il nostro paese non è riuscito ad agganciare la ripresa internazionale dei prezzi – a fine 2017 erano cresciuti globalmente del 2% rispetto a fine 2016 – e varie ragioni, di tipi demografico e reddituale, lasciano ipotizzare che anche nei prossimi anni il nostro mercato farà fatica a sostenere gli attuali corsi.

Se guardiamo al campione ristretto delle economie avanzate l’eccezionalità italiana è ancora più clamorosa. In questo gruppo di paesi i prezzi sono cresciuti in media del 5% in termini nominali e del 3% in termini reali (quindi deflazionati con l’indice dei prezzi al consumo). Si segnala in particolare il caso canadese e, più vicino a noi quello tedesco, dove la crescita reale ha sfiorato il 5%.

Come si può osservare dal grafico, l’Italia è l’unico paese avanzato ad avere registrato un calo reale dei prezzi, e si trova in compagnia di paesi come Russia e Brasile alle prese con grandi complicazioni economiche. Tra i paesi dell’area euro, invece, i prezzi, oltre alla Germania, sono aumentati sia in Irlanda che in Spagna. Fuori dall’eurozona, i prezzi sono aumentati anche nel Giappone e più lentamente del solito, nel Regno Unito, che probabilmente si sta avvicinando al suo picco.

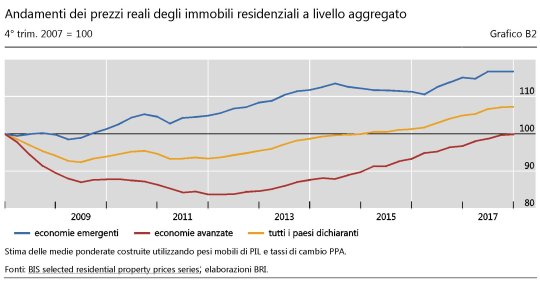

Se guardiamo a un periodo più lungo, si osserva che “i prezzi degli immobili continuano la loro lenta ripresa in tutto il mondo”. Dopo la crisi “i prezzi reali medi degli immobili residenziali nelle economie avanzate hanno toccato il minimo nel 2011-12. Dal 2012 hanno continuato ad aumentare e sono ora tornati sui livelli precedenti alla crisi”.

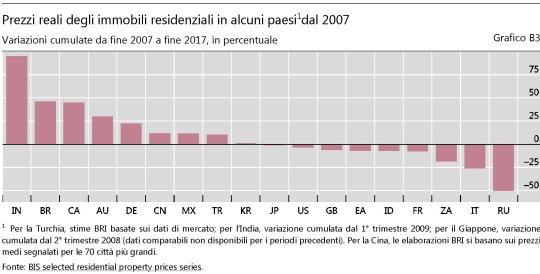

Ma il caso italiano mostra come questa media generale nasconda grandi differenze. “I prezzi reali sono ancora ben al di sotto dei livelli 2007, del 3-7% nell’area dell’euro, nel Regno Unito e negli Stati Uniti”, sottolinea la Bis. Ma soprattutto all’interno dell’area euro vi sono grandi differenze. Dopo la grande crisi, i prezzi reali degli immobili sono aumentati del 22% in Germania, scesi del 7% in Francia, e sono scesi fra il 24 e il 33% in Irlanda, Spagna e Italia.

Il fronte più interessante da osservare, tuttavia, è quello dei paesi emergenti. Complessivamente, trainato dai paesi asiatici, questo gruppo ha visto i prezzi aumentare del 16% in termini reali rispetto ai livelli pre crisi. La performance più rilevante è quella dell’India, dove i prezzi sono quasi raddoppiati e anche in Brasile, malgrado i cali recenti, i prezzi rimangono al 50% sopra il livello pre crisi. Sarà interessante osservare l’andamento nei prossimi anni, quando l’ormai avviata normalizzazione monetaria internazionale rischia di far raffreddare bruscamente il credito che ha alimentato questo ciclo. Gli scricchiolii potrebbero iniziare laggiù.

La frammentazione del mattone europeo

Chiunque riponga speranze nella ripresa dell’immobiliare europeo, dovrebbe dedicare una mezz’ora alla lettura di un articolo molto interessante e ben fatto che la Bce ha inserito nel suo ultimo bollettino economico uscito di recente.

Il fatto stesso che la nostra banca centrale reputi il tema degno di approfondimento, per come la vedo io, è di per sé una notizia. Né dovremmo stupircene: il mattone come sappiamo tutti è stato l’epicentro degli interessi, all’epoca dello sconquasso americano iniziato nel 2007, e giocoforza torna adesso ad esserlo oggi, che si discorre con crescente fiducia della sua ineludibile ripresa. E poiché “i prezzi delle abitazioni hanno rappresentato un indicatore fondamentale per la valutazione dello stato dell’economia nell’area dell’euro dopo la crisi finanziaria”, eccoci qui.

Prima le buone notizie, così non tradiamo lo spirito del tempo: “Dopo un prolungato periodo di aggiustamento caratterizzato da qualche oscillazione, vi sono ora crescenti segnali che i prezzi delle case sono finalmente tornati a salire”. La Bce è convinta che il ciclo abbia raggiunto il suo punto di minimo nel 2013, dopo aver toccato il suo punto di massimo nel 2007.

La buona notizia perciò è che i prezzi dovrebbero salire. E mai condizionale fu più d’obbligo.

Se rivediamo il grafico post 2013, infatti, si osserva con chiarezza la divergenza fra l’andamento dei prezzi in alcuni paesi, come la Germania, dove i prezzi salgono, e quelli di altri, come Italia e Spagna dove invece la curva è ancora inclinata al ribasso. L’ottimismo della Bce deriva dalla curva dell’intera EZ, che come vedete si è orientata al rialzo.

Ma cosa incorpora questa curva? Si può rispondere guardando un altro grafico, ossia quello che misura il contributo alla crescita dei prezzi reali dei singoli paesi alla crescita globale dei prezzi dell’EZ.

Emerge con chiarezza che i paesi che hanno contribuito al rialzo sono due, Germania e Austria, quindi sostanzialmente uno: la Germania. Gli altri, più o meno stressati dalla crisi, hanno offerto un contributo negativo.

Questa medaglia ha il suo rovescio monetario che si può osservare notando che la Germania paga i tassi più bassi sui mutui, seguita a stretto giro proprio dall’Austria.

La prima cosa da tenere a mente, perciò, è che la ripresa del mattone è frammentata almeno quanto il settore creditizio che dovrebbe sostenerla, sempre che uno sia convinto che sia il canale del credito il driver principale dello sviluppo immobiliare. Tale frammentazione, peraltro, non è una conseguenza della crisi, visto che i prezzi sono cresciuti e caduti in maniera estremamente diseguale, come si vede qui.

La seconda cosa da tenere a mente ce la dice la Bce: “Finora la ripresa non appare molto vigorosa”, pur se incoraggiante.

La terza è che “le quotazioni immobiliari residenziali influiscono sul mercato del credito perché determinano il valore delle garanzie a fronte delle quali le banche erogano i prestiti alle famiglie”.

Quindi le quotazioni del mattone e il credito ad esso relativo si inseguono come il gatto e la coda, con la conseguenza che chi ha valori bassi avrà meno credito e viceversa, ossia il contrario di ciò che servirebbe per superare la frammentazione e raggiungere l’equilibrio.

Tuttavia “la ripresa è in atto”, scrive la Bce, sempre riferendosi al tutto e non alle parti e ricorda pure che un andamento simile si era osservato nel 2009-2010. “Lo scoppio della crisi del debito sovrano nell’area ha però impedito un recupero duraturo”. Che è come dire che le cose sono andate bene finché non sono andate male. Che serve a ricordarci che potrebbe succedere di nuovo. E a motivo di ottimismo la Banca ricorda le “correzioni sostanziali dei passati squilibri”.

Ma anche qui, dipende. Se in Spagna i prezzi sono calati in media di quasi l’8% dal 2007 in poi, dopo esser cresciuti però di quasi il 15% fra il 2001 e il 2007, in Italia i prezzi sono cresciuti di quasi l’8% annuo nel periodo di boom e sono diminuiti del 2-3% l’anno dopo il 2007. Differenze che fotografano divergenze sia nei poteri d’acquisto interni, a loro volta conseguenza anche delle diverse politiche creditizie e dell’andamento dei redditi, ma anche diversi settori industriali con un peso specifico differente nel settore delle costruzioni.

La divergenza più interessante da osservare, tuttavia, è quella fra l’andamento dei redditi e i prezzi per i singoli paesi. Purtroppo la Bce non fornisce un dato disaggregato, ma solo uno per l’intera area. Questo dato però ci dice che l’indicatore nel 2014 superava di solo il 3% la media di lungo periodo del rapporto fra prezzo delle abitazioni e reddito, a fronte di un 10% nel 2010. Ciò per dire che i prezzi, nell’area, si stanno equilibrando.

Se perciò non è un problema di reddito (o almeno non completamente), bisogna necessariamente scomodare la variabile creditizia, visto che “l’accessibilità delle abitazioni e i prezzi delle case dipendono anche dai costi di servizio dei mutui”, che abbiamo già osservato essere molto differenti. Con l’avvertenza però che “il contributo favorevole all’accessibilità delle abitazioni proveniente dall’attuale contesto di bassi tassi di interesse potrebbe non risultare del tutto sostenibile qualora i tassi si normalizzassero ulteriormente”. Quindi l’incentivo a indebitarsi funziona solo finché i tassi stanno a questo livello.

Quindi i redditi potrebbero sostenere la ripresa dei corsi, i crediti dovrebbero farlo e le prospettive sembrano incoraggianti. La storia, però, un po’ meno.

La Bce ha esaminato dieci paesi dell’area fra il 1979 e il 2014 e ha individuato 37 casi di aumenti consistenti dei prezzi reali delle abitazioni e 43 di consistente calo. “La flessione dei prezzi reali delle case nell’area dell’euro dopo il 2007 – spiega – è stata ampiamente coerente con l’evoluzione storica”. “Nondimeno, l’attuale rialzo dei prezzi reali delle case nell’area dell’euro è stato in certa misura inferiore al tipico aumento osservato storicamente negli stadi iniziali di un rafforzamento”.

Ciò dipende dal fatto che “solo alcune economie (ad esempio la Germania) hanno registrato una ripresa delle quotazioni reali, mentre altre hanno visto i prezzi stabilizzarsi, per poi aumentare lievemente (come Spagna e Paesi Bassi), o addirittura scendere ancora (come Francia e Italia)”. “Queste differenze dipendono da vari fattori, fra cui l’attuale eterogeneità fra i cicli economici dei diversi paesi e misure nazionali che si ripercuotono sul mercato residenziale e su quello dei mutui”

Tale debolezza non risparmio neanche il ciclo del credito che, nonostante la Bce (è appena il caso di dirlo), “appare più debole di quanto non accada tipicamente durante una ripresa del ciclo dei prezzi reali delle case”. “Sembra pertanto che, finora, i più recenti andamenti dei prestiti alle famiglie preannuncino solo un aumento relativamente moderato dei prezzi delle case nel breve-medio termine.

Insomma: il passato raffredda un po’ l’entusiasmo e la persistente diversità delle economie reali e delle situazioni creditizie fra i singoli paesi rallentano la ripresa. “Le differenze fra paesi nell’andamento congiunturale dei prezzi delle abitazioni potrebbero essere riconducibili a caratteristiche strutturali diverse”.

Insomma, l’eurozona è frammentata e il mattone di conseguenza.

I pessimisti direbbero che l’euromattone è a pezzi.