La “stretta” di Hormuz rischia di strozzare l’Asia

L’ultimo World Energy Outlook diffuso dall’IEA è un’ottima occasione per provare a indovinare come le vicissitudini del mercato energetico, come sempre complesse e decisamente sistemiche, siano capaci di modificare la fisionomia del mondo come lo conosciamo. Quest’ultimo ha la tendenza a raffigurarsi sempre uguale a se stesso, salvo poi, di tanto in tanto, svelarsi – di solito a causa di una qualche frana – molto diverso da come ce lo immaginavamo, con ciò terremotando le nostre consuetudini di pensiero, che hanno la disdicevole tendenza a privilegiare l’ozio. Per non dir l’ovvio.

Si fatica ad esempio a immaginare come sarà il mondo di domani – quello che vedremo fra un decennio – con l’America sempre più impegnata nell’interpretare un ruolo estremamente significativo: quello di primo paese produttore di petrolio e gas, sopra l’Arabia Saudita – già da ora – e poi anche delle Russia, a partire dal 2025.

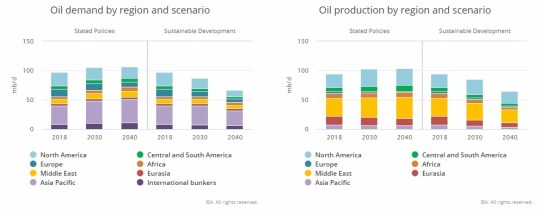

Notate come all’ascesa produttiva statunitense corrisponda una decremento del ruolo dei produttori internazionali, l’Opec quindi e malgrado l’aggiunta della Russia, generando un duplice ordine di problemi che riguardano già la geografia dell’offerta – con gli effetti macroeconomici sui soggetti che la abitano – e quella della domanda. Tutto ciò si può indovinare osservando il grafico sotto.

Se prendiamo come riferimento lo scenario stated policy – quindi allo stato attuale delle nostre conoscenze – osserviamo che la domanda di petrolio supererà il 100 milioni di barili al giorno nel prossimo decennio per rimanere sostanzialmente stabile in quello successivo. Ma ciò che cambierà sarà la composizione interna di questa domanda. A un calo della domanda dei paesi avanzati, Usa e Europa in testa, farà da contraltare l’aumento dei consumi dei paesi emergenti, con quelli asiatici a guidare la classifica. In particolare questi ultimi vedranno la loro domanda crescere dai 32 milioni di barili/giorno attuali ai 39 milioni del 2040. E anche l’Africa, quasi raddoppierà – dai 4 milioni ai 7 del 2040, la sua domanda.

Ciò significa in sostanza che la sicurezza energetica sarà molto più un problema asiatico che occidentale, in un mondo dove la potenza egemone è anche la prima produttrice di risorse energetiche.

Questa situazione va a impattare in una geografica degli scambi petroliferi ancora – questa sì – legata alle rotte tradizionali, fra le quali primeggia quella che passa per lo stretto di Hormuz, celebre collo di bottiglia tornato d’attualità dopo gli attentati subiti dagli impianti petrolieri sauditi nel settembre scorso.

Dallo stretto passa, secondo alcune stime, un terzo del petrolio trasportato via mare e che in buona parte prende la rotta verso l’Asia, Cina in testa. Sempre l’IEA nel suo WEO sottolinea proprio questo punto osservando che “il mondo dipende ancora fortemente dall’approvvigionamento di petrolio dal Medio Oriente”.

La regione mediorientale, infatti, “rimane di gran lunga il maggiore fornitore netto di petrolio ai mercati mondiali, nonché un importante esportatore di GNL. Ciò significa che una delle rotte commerciali più trafficate del mondo, lo Stretto di Hormuz, mantiene la sua posizione di arteria cruciale per il commercio globale di energia. In particolare per i paesi asiatici come Cina, India, Giappone e Corea che fanno molto affidamento sul carburante importato”. Nello scenario si prevede che l’80% del commercio internazionale di petrolio, nel 2040, finirà in Asia, “spinto in gran parte dal raddoppio delle esigenze di importazione dell’India”.

La criticità dello stretto di Hormuz sono talmente note che nel tempo alcune monarchie del Golfo hanno tentato di sviluppare percorsi alternativi via terra. L’Arabia Saudita si è garantita uno sbocco verso il Mar Rosso con la East-West Pipeline, detta anche Petroline che corre da Abqaiq, a sud di Dahran a Yanbu, alle coste del Mar Rosso. Ha una capacita’ di trasporto di 4,8 milioni di barili a giorno, circa la meta’ della produzione petrolifera del regno. In caso di crisi puo’ essere potenziata per garantire un flusso maggiore.

Gli Emirati Arabi hanno lanciato da tempo un oleodotto che porta a Fujairah nel golfo dell’Oman con l’obiettivo di raggiungere gli 1,8 milioni barili a giorno pari a circa il 70% della produzione complessiva. Ma probabilmente il progetto più ambizioso è il rifacimento dell’oleodotto che collega il Kurdistan iracheno con il confine turno, la Kirkuk-Ceyhan oil pipeline.

Proprio quest’opera è stata al centro di recenti colloqui fra autorità irachene e turche. L’opera vorrebbe portare ad almeno un milioni di barili giornalieri la quantità di greggio trasportabile, a fronte dei 300 mila che l’attuale infrastruttura è capace di trasportare. E chiaramente l’idea piace molto alla Turchia, che rafforzerebbe così il suo ruolo di hub del trasporto petrolifero.

La Turchia, infatti, pur non essendo un esportatore di petrolio funge da importante snodo di transito per i greggi stranieri con il porto di Ceyhan, dove viene caricato il petrolio trasportato sui gasdotti Baku-Tbilisi-Ceyhan e Kirkuk-Ceyhan. Si stima che nel 2019 siano stati trasportati oltre 1,1 milioni di barili al giorno sono stati esportati da Ceyhan attraverso queste due infrastrutture.

Pur ipotizzando che tutte e tre queste linee di carico funzionino a pieno regime, non si riuscirebbe tuttavia a compensare i volumi di traffico che “devono” passare dallo Stretto, che rischia perciò di strangolare l’Asia qualora per una qualche ragione fosse ostacolata la navigazione.

A questo si aggiunga un’altra considerazione. L’indebolimento del peso specifico dei produttori tradizionali toglie a questi ultimi risorse fiscali nel momento in cui ne avranno disperatamente bisogno, dovendo portare avanti i progetti di trasformazione economica necessari a far diminuire la loro dipendenza dalla produzione di risorse energetiche.

In sostanza, il gioco del petrolio, come possiamo provare a immaginare guardando le previsioni, sembra orientarsi tutto a vantaggio della potenza egemone – gli Usa – divenuti centrali non solo per la quantità di produzione ma anche per il sostanziale controllo delle rotte marittime, stretti compresi, e a svantaggio delle potenze emergenti. La Cina, innanzitutto, la cui sicurezza energetica dipende in larga parte dai trasporti marittimi, e la Russia, che rischia di veder diminuire il suo peso specifico sul mercato e quindi le sue entrate fiscali.

Su questo scenario, inoltre, pesano diverse incognite. E questo forse è il rischio maggiore.