Categoria: Annali

Cartolina. Il denaro misterioso

La metamorfosi del denaro, da oggetto fisico a flusso di elettroni, alimenta le molte leggende che attorno al denaro sono nate nel tempo. L’alea di mistero che nutre il suo potere magico, celebrato in un libro di alcuni decenni fa scritto da un banchiere centrale. The magic of money, per ricordare il titolo originale, oggi si esplicita nella mania delle criptovalute, che monete non sono ma ci somigliano, certamente incoraggiata da un’ampia liquidità che chiede di essere impiegata. Ma non basta il combustibile, per attivare una reazione chimica. Serve anche un comburente. E nel caso di questi asset, che hanno visto esplodere la loro capitalizzazione in un lustro, non può essere che il mistero. Chi compra questi oggetti molto spesso non sa letteralmente cosa sta facendo. Lo fa perché ci crede. La fiducia, da tempi antichi, fiorisce nel mistero. Quindi anche il denaro misterioso.

La doppia dipendenza europea dalle terre rare cinesi

Si inizia a fare il conto dei danni provocati in Europa dalla decisione cinese del 4 aprile scorso, seguita all’annuncio di dazi arrivato dagli Usa, di imporre restrizioni alle esportazioni di terre rare. Era chiaro a tutti che l’Europa avrebbe pagato un prezzo elevato, vista la notevole dipendenza di molti filiere produttive dall’import cinese di questi materiali. E le ultime notizie, che parlano di un ulteriore inasprimento delle condizioni di esportazione di questi materiali non sono per niente rassicuranti.

Adesso possiamo saperne qualcosa in più grazie a un’analisi contenuta nell’ultimo bollettino della Bce. Qui si legge che la carenza di terre rare cinese, orami diventate rarissime in Europa, “ha causato uno shock dal lato dell’offerta”. Un evento talmente grave che la mancanza di magneti in terre rare, le cui spedizioni dalla Cina sono diminuite del 75%, ha costretto alcuni produttori di aiuto a sospendere la produzione.

Come è ormai notorio, la Cina produce il 95% delle terre rare nel mondo e ha un ruolo centrale anche in alcuni processi di raffinazione di altre materie prime fondamentali per il mercato, come il litio e il cobalto. L’Europa dipende sostanzialmente dall’importazione di questi materiali. E anche se sono state avviate diverse iniziative per diminuire questa dipendenza, è chiaro che servirà molto tempo per costruire le alternative. Tempo durante il quale le produzioni devono proseguire.

La Cina, infatti, fornisce tutto il 70% delle importazioni di terre rare dell’Ue. E svolge un ruolo importante anche nelle importazioni di composti di terre rare, come si può osservare dal grafico sopra. Ciò in quanto i fornitori non cinesi che magari vendono all’Europa questi materiali, dipendono a loro volta dalla Cina per i materiali grezzi.

Gli Stati Uniti stanno pure peggio di noi, visto che importano dalla Cina l’80% delle loro terre rare. E questa è un’altra complicazione per l’Europa, che dipende anche indirettamente dalle terre rare cinesi quando importa beni americani che ne fanno uso. “Stando ai dati, solo poche imprese dell’area dell’euro si approvvigionano di terre rare direttamente da fornitori cinesi: ad esempio, Airbus e BASF. Circa un quarto di tutte le imprese, tra cui Volkswagen, Renault e Telefónica, si avvale di un solo intermediario. Gli intermediari sono spesso aziende tecnologiche statunitensi che realizzano prodotti con terre rare fornite da aziende cinesi”, spiega la Bce.

A tal proposito è utile ricordare che le terre rare svolgono un ruolo centrale, oltre che nella produzione di auto, anche in quella di computer e telefoni. “Le imprese statunitensi, tra cui aziende tecnologiche di primo piano come Microsoft, Apple e Intel, operano in settori strategici come la fabbricazione di semiconduttori, la produzione di magneti di precisione e il trattamento chimico, e dipendono dalla Cina per l’approvvigionamento di materie prime”, aggiunge la Bce.

L’Europa quindi soffre di una dipendenza diretta dalla Cina e di una indiretta tramite gli Usa, che dipendono dalla Cina. Una doppia dipendenza. Quindi non ha un problema. Ne ha due.

Vivere quasi felici con un debito stabilmente alto

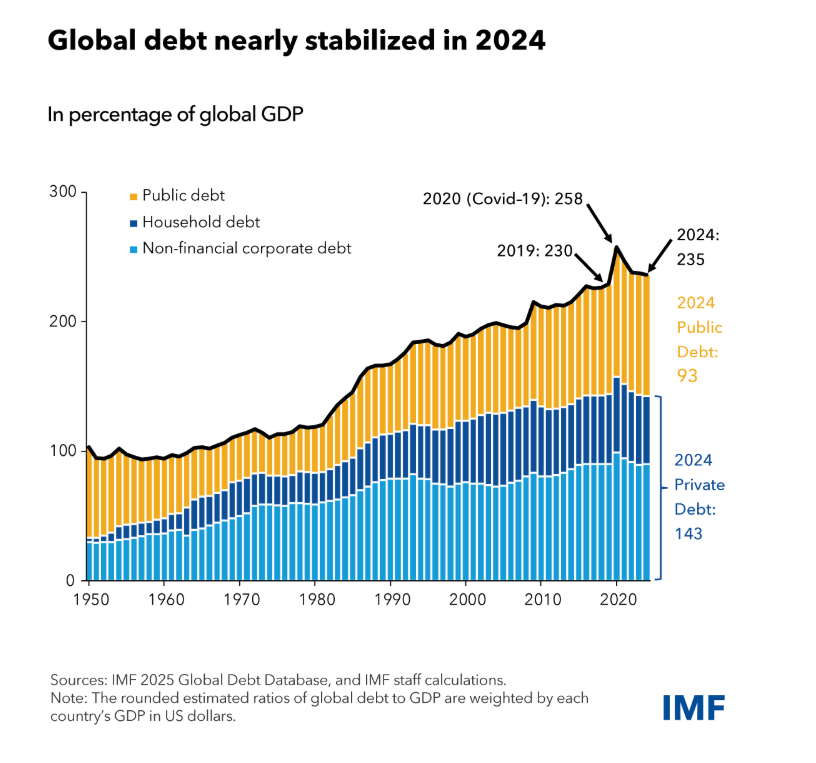

Il Fmi ci informa che il debito globale si è stabilizzato, nel 2024. Che sarebbe un’ottima notizia se nel frattempo non fosse arrivato al 235% del pil globale. In pratica ogni euro di prodotto ne porta con sé 2,35 di debiti.

Non ci sarebbe molto da aggiungere se questa montagna non custodisse molte storie nella sua pancia, che il grafico che apre questo post racconta solo in parte.

Gli istogrammi blu, ad esempio, che nel 1950, quando parte la serie, non c’erano. Rappresentano il debito delle famiglie. Notate che quell’anno – si era usciti da poco dalla guerra – si era già al 100% del pil di debiti globali, ma la gran parte era debito pubblico. Il poco debito privato che c’era era quello delle imprese.

Osservando l’andamento delle tre componenti del debito globali apprendiamo molte altre cose. Il debito pubblico ha perso la maggioranza relativa a partire dagli ani ’80, quando ha ricominciato a crescere senza sosta insieme al debito privato. Famiglie e imprese hanno allegramente partecipato alla festa del debito e adesso si trovano a doverci felicemente convivere, sempre sperando di poter pagare gli interessi, che intanto corrono insieme ai tassi.

Se dal quadro generale scendiamo di quota, osserviamo che Stati Uniti e Cina sono oggi i grandi protagonisti della festa. Negli Usa il debito pubblico nel 2024 è arrivato al 121% del pil, in Cina all’88%. Tolti gli Usa, nelle economie avanzate il debito pubblico è sceso di 2,5 punti, arrivando al 110% del pil, che comunque non è niente male per le medie storiche. Se facciamo lo stesso conto nei paesi emergente, escludendo però la Cina, il debito pubblico complessivo arriva al 56%. Sono emergenti, quindi hanno tanti spazio di crescita. In tutti i sensi.

Se dal debito pubblico spostiamo l’osservazione al debito privato, lo scenario mostra alcune differenze.

Negli Usa è diminuito di 4,5 punti, fermandosi al 143% del Pil, in Cina è aumentato di sei punti, arrivando al 206%, in gran parte trainato dalle imprese non finanziarie.

All’origine di questa crescita c’è un elevato deficit fiscale globale, che pesa circa il 5% e alimenta i debiti pubblici. I governi non vogliono saperne di spendere meno. Ed è comprensibile. Il problema è quanto sia sostenibile. O, meglio, per quanto tempo.

Il lento declino del commercio e della crescita internazionale

Nessuno credeva che il commercio internazionale potesse prosperare dopo le restrizioni tariffarie imposta unilateralmente dagli Usa. Magari si sperava, semmai, che gli effetti si producessero con maggiore gradualità. E invece i dati diffusi da Ocse mostrano con chiarezza che i volumi di scambi, dopo il picco dei primi mesi dell’anno, quando gli operatori hanno fatto in pieno di merci in vista dei dazi, sono praticamente crollati.

Quelli del Usa, in particolare, che sono e saranno i primi a pagare il conto delle loro politiche commerciali. Cresciuto del 6% circa fra ottobre 2024 e marzo 2025, il commercio Usa è praticamente tornato al livello di ottobre, con notevole dimagrimento delle importazioni. Il conto l’hanno pagato la Cina, mentre le altre economie asiatiche hanno resistito, e la Svizzera (CHE nel grafico sopra a destra), oltre all’Irlanda ed alcune economie europee extra Ue. Ma si tratta di dati da considerare provvisori, nel senso che riguardano solo pochi mesi dell’anno.

Nella sua analisi Ocse sottolinea che le esportazioni sono diminuite anche dal Canada e dall’America Latina e che i dati che provengono dall’analisi dei sistemi di logistica (container, traffico portuale, eccetera) confermano che nel corso dell’estate i traffici hanno sostanzialmente rallentato. A ciò si aggiunga che i nuovi ordini di esportazione sono alquanto timidi. E se associamo queste osservazioni a quelle relative alla produzione e alle vendite al dettaglio (grafico sotto) il quadro si chiarisce ulteriormente.

I paesi avanzati producono sempre meno e le vendite al dettaglio non sono entusiasmanti. Se si considera che molte produzioni, specie negli Usa, dipendono dai beni intermedi che vengono importati, ecco che il declino del commercio finisce con l’impattare sulla produzione, il cui calo finisce col deprimere anche i consumi. Vuoi perché i mercati del lavoro rallentano, vuoi perché i prezzi rimangono ancora tirati in molte parti del mercato. Il declino del commercio è interrelato a quello della crescita. Lo sanno tutti. Ma se ne infischiano.

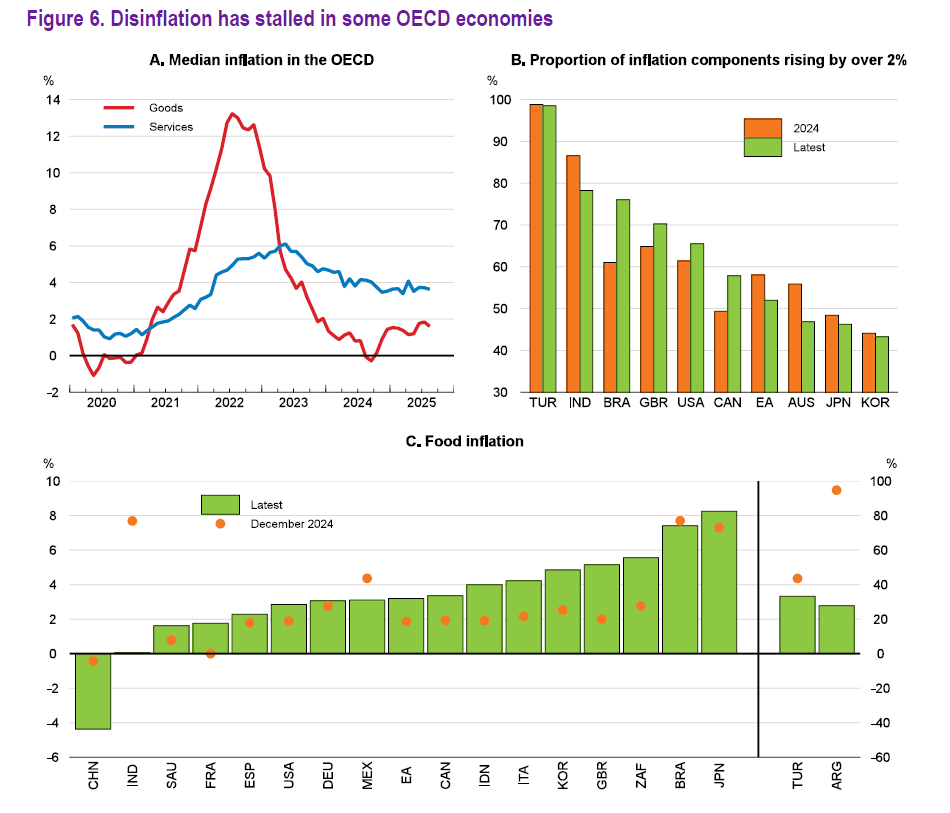

Cartolina. Lo stallo dei prezzi

Mentre attendiamo di osservare gli effetti delle politiche tariffarie statunitensi, che già si iniziano a vedere laggiù, contentiamoci di sottolineare che l’inflazione non è sparita dal nostro orizzonte. Al contrario. Quella sui beni, nella media Ocse, è rientrata nei ranghi, ma quella nei servizi è ancor ben sopra i target, e quella sui beni alimentari si mostra in crescita in vari paesi, compreso il nostro. Ma sembra che questa evidenza non produca alcun effetto. I governi continuano a fare deficit, godendosi anche un discreto fiscal drag. Le banche centrali allentano i tassi, ma non troppo. Le borse fanno profitti. Le aziende pure. Lo stallo dei prezzi, che non sono troppo alti ma neanche bassi, alla fine sta bene a tutti. Finché non vanno al supermercato.

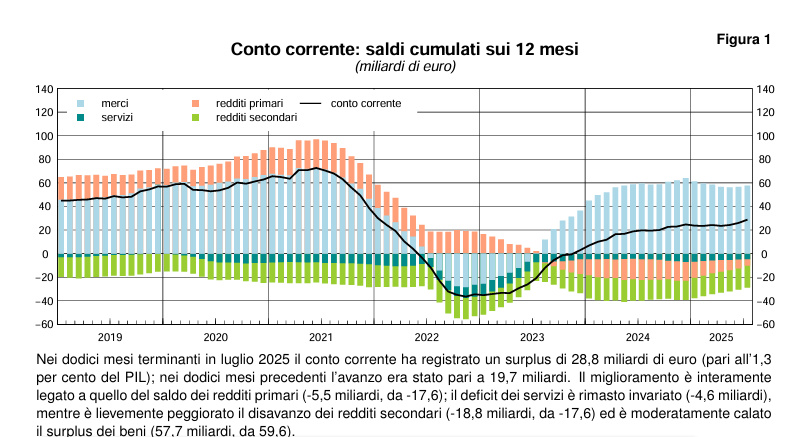

Cartolina. Il conto delle merci

La salute della barca Italia dipende ormai sostanzialmente dal suo conto merci, come ci racconta senza troppi fronzoli il nostro saldo delle partite correnti. Finita l’epoca in cui le nostre rendite dall’esterno contribuivano ai nostri saldi attivi, rimangono solo i vecchi cari beni, visto che sui servizi, malgrado tanto discutere, non riusciamo ad esprimere una autentica dinamicità (siamo in buona compagnia in Europa), a tenere in piedi la nostra contabilità estera, l nostro salvagente nei marosi dell’economia internazionale. Finché la merca va, faremmo meglio a lasciarla andare, si potrebbe dire. Ma forse questa cantilena è solo una ninna nanna. Se scambiassimo i nostri attivi mercantili con una domanda interna più robusta, sostenuta da redditi finalmente dignitosi, avremmo meno attivi, ma saremmo più attivi. Come persone, non solo come consumatori. E allora, sempre forse, la nostra economia uscirebbe dalle secche dalle quali il conto delle merci non riuscirà mai a tirarci fuori. Ma finché ci limitiamo a cantare la solita canzoncina, questo ovviamente non succederà. E pagheremo il conto delle merci.

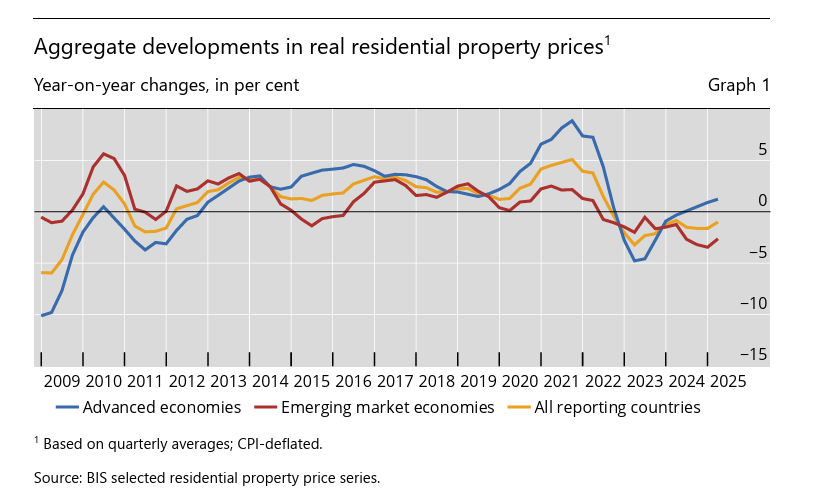

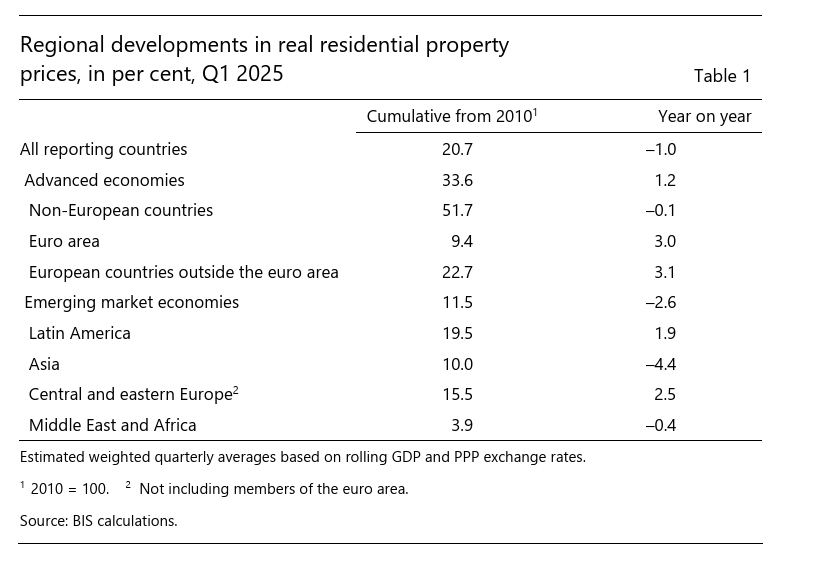

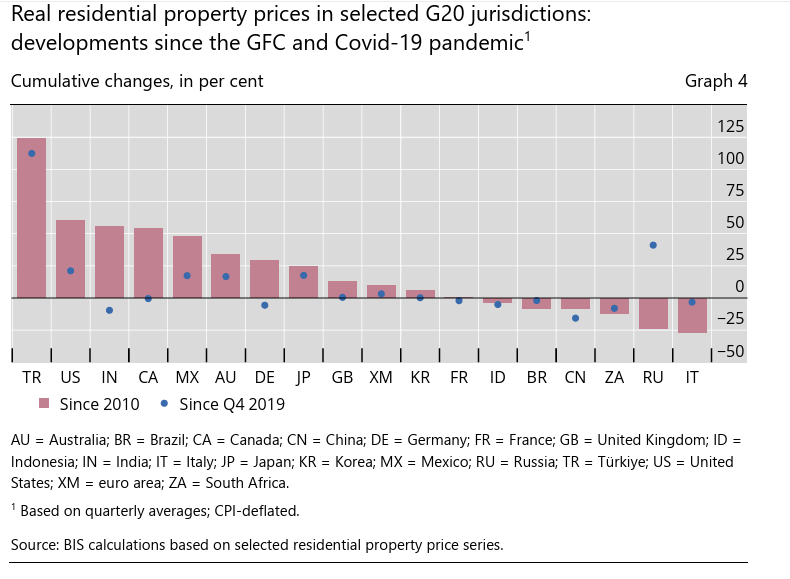

L’Asia deprime il mercato immobiliare globale

Il mercato immobiliare globale gode ancora di una salute discreta, ma solo perché è cresciuto moto negli ultimi quindici anni. Quindi l’ultimo calo trimestrale dell’indice dei prezzi complessivi, censito dalla Bis nelle sue ultime statistiche immobiliari (-1% nel I trimestre 2025 nel confronto su base annua), può essere tranquillamente archiviato come un sintomo congiunturale, anche considerando che il rallentamento è minore di quello registrato nel trimestre precedente (-1,6%).

Com’è ovvio, il dato aggregato nasconde molte differenze, che diventano ancora più evidenti se guardiamo gli indici con un prospettiva di lungo periodo.

Su base trimestrale, il calo globale dell’1% si confronta con l’aumento dell’1,2% osservato nelle economie avanzate. Le economie emergenti, al contrario, vedono un indice in calo del 2,6%, meno intenso del 3,5% del trimestre precedente, ma comunque più che doppio rispetto alla media globale. Il grosso di questa contrazione, scrive la Bis, arriva dall’Asia. Cina (-7%) e Hong Kong (-8%) e Turchia (-6) guidano la classifica dei ribassi, mentre alcuni paesi europei (Nord Macedonia, +18%), Portogallo (+14%) e Bulgaria (+11%) quella dei rialzi.

Se invece allunghiamo lo sguardo, osserviamo che dalla grande crisi finanziaria del 2008-9, i prezzi sono saliti di quasi il 34% nelle economie avanzate e solo dell11% nelle economie emergenti. Un dato che va letto anche in relazione ai grandi investimenti immobiliari svolti in diverse economie emergenti, specie asiatiche, che hanno finito col generare un’offerta superiore alla domanda, con evidenti conseguenze sui prezzi.

Il grafico sopra ci consente di farci un’idea degli andamenti dei prezzi di alcuni fra i paesi più importanti, sia in relazione alla 2010 che al 2019, quando si è verificata la crisi Covid. Noterete che l’Italia guida la classifica dei ribassi complessivi.

In generale il mercato sembra ancora robusto abbastanza da sopportare altre correzioni. Rimangono l’incognita cinese, da una parte, è l’andamento delle politiche monetarie, che in passato hanno favorito l’espansione. Negli Usa, tanto per cominciare, dove di recente il presidente ha accusato il governatore della Fed di deprimere, con le sue politiche, proprio il mercato immobiliare. Forse la esta del mattone non è finita, ma farla proseguire appare sempre più difficile.

La grande (e silenziosa) stretta fiscale americana

La curva che vedete impennarsi misura l’aumento delle entrate fiscali da dazi osservate do recente negli Stati Uniti. Prima del 2025, un movimento molto più contenuto era stato osservato nel periodo del primo mandato dell’amministrazione Trump, quando la mania daziaria del presidente era ancora così estrema.

Nel grande calderone del dibattito pubblico sui dazi americani l’impennata degli introiti fiscali può facilmente essere fonte di grandi equivoci. Uno per tutti: l’idea che magari questi introiti provengano dai paesi che Trump ha deciso di daziare. Sembra incredibile, ma molti alimentano questo equivoco.

Ovviamente non è così. I dazi, come sa chiunque abbia un po’ di voglia di approfondire, li pagano alla dogana gli importatori, ossia le imprese americane che si approvvigionano all’estero per le loro necessità. Ricordo che la gran parte delle importazioni Usa sono di beni intermedi. Quindi in sostanza i 350 miliardi di dollari che il governo ha incassato negli ultimi mesi sono dollari di residenti americani che producono merci americane. In sostanza è come se il governo avesse aumentato le tasse sulle aziende per lo stesso importo. Solo che se lo avesse fatto ne avrebbero scritto tutti. Ma poiché l’aumento è indiretto – ma non per questo meno doloroso – questa stretta fiscale, probabilmente una delle più dolorose della storia recente Usa, è rimasta fra le cronache specialistiche.

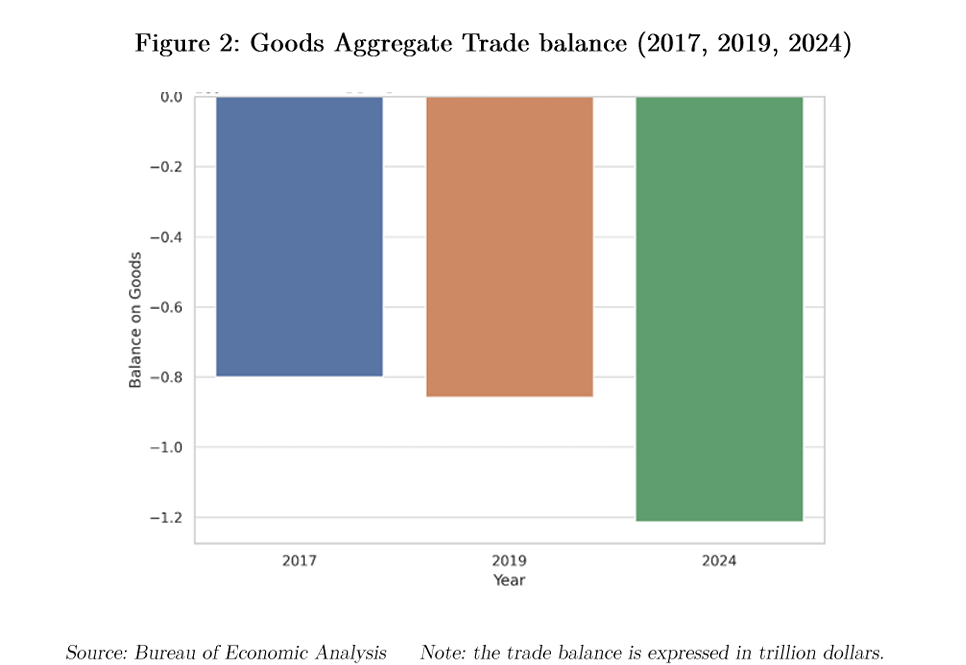

Possiamo farcene un’idea più chiara leggendo un bel paper di Bankitalia dedicato proprio all’analisi macroeconomiche dei dati sull’economia americana, estrapolando dalla documentata ricognizione alcuni dati e riflessioni che ci aiutano a inquadrare meglio la questione. Prima però può essere utile una visione d’insieme sul deficit commerciale americano, che nella narrazione dell’amministrazione Usa è il motivo che giustifica la politica di dazi.

In sostanza gli Usa hanno uno sbilancio di oltre 1,2 trilioni di dollari sulla bilancia delle merci (i servizi non fanno parte di questa partita). Questo ci dà un’idea del livello di entrate fiscali che può provocare una politica daziaria a 360 gradi. Un’altra osservazione. Fra il 2017 e il 2019, quando gli Usa applicarono i primi dazi, lo sbilancio commerciale è aumentato, non diminuito. Ciò per dire che usare i dazi per abbassare il deficit commerciale funziona solo nell’economia a fumetti.

Veniamo al focus di questo post: gli effetti fiscali. Gli economisti di Bankitalia ricordano che l’amministrazione Usa dichiara senza problemi che le tariffe sono una fonte di ricavi fiscali, senza sottolineare però che “a meno che le tariffe non siamo completamente assorbite dai prezzi alle importazioni, da un punto di vista economico funzionano come una tassa per il paese importatore”.

Secondo i dati raccolto dalla Banca, dall’inizio della guerra commerciale, il totale degli incassi da dogana ha raggiunto i 233 miliardi, con la gran parte, pari a 211 miliardi, che derivano dalle tariffe applicate alla Cina.

A livello delle famiglie americane, l’impatto “è stato tangibile”, scrive Bankitalia, Secondo alcune stime, l’aumento delle tariffe ha direttamente fatto aumentare le tasse fra i 200 e i 300 dollari l’anno per le famiglie americane in media. “E’ un grande aumento di tasse rispetto agli standard storici”.

Al tempo stesso però il governo ha dovuto concedere dei sussidi, quindi aumentare le uscite fiscali, per compensare gli effetti derivanti dalle contromisure applicare ai produttori Usa. In particolare al settore agricolo, che ha avuto aiuti per 28 miliardi fra il 2018 e il 2019.

Quindi da una parte il governo prende e da un’altra dà. Ma questo attivismo è tutto interno. I dazi sono un problema americano, innanzitutto. Nostro di conseguenza. Non il contrario.

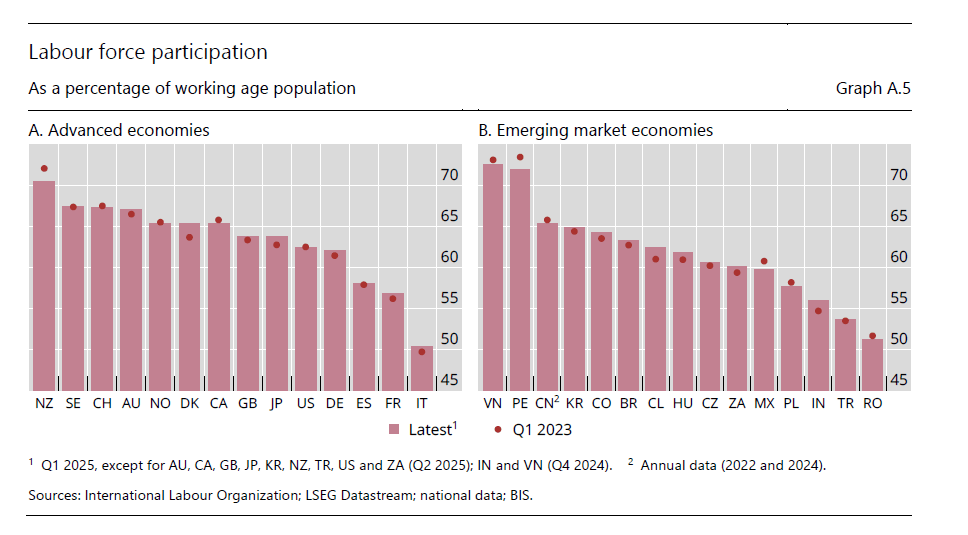

Cartolina. L’importante è non partecipare

Il nostro primato nella non partecipazione al lavoro racconta molto del nostro paese a chiunque abbia voglia di ascoltare. Ci dice ad esempio che una buona metà della nostra forza lavoro non vuole o non può entrare nel mercato, neanche assumendo il ruolo di disoccupato. E poiché non è credibile che tutti questi non partecipanti studino, anche perché abbiamo un numero esorbitante di NEET, ossia persone che non studiano né lavorano, la spiegazione per questo primato deve risiedere altrove. Ognuno avrà le proprie e non serve elencarle. C’entreranno la cultura, l’economia, la società, la pigrizia e persino la sfortuna. E certo dovremmo interrogarci su come questi non partecipanti sbarchino il lunario. Rimane il fatto che il nostro mercato del lavoro sembra ispiri una regola aurea, che molti seguono anche senza conoscere. Ossia che l’importante è non partecipare.

Cartolina. Il debito di nessuno

C’era una volta il mondo che prendeva a prestito dalle banche. Era un mondo facile da capire: un debitore chiedeva soldi a un soggetto che era concepito per prestarglieli, quindi si suppone fosse in grado di fare il suo lavoro. valutando rischi e opportunità. Quel mondo ha iniziato a scomparire – ma sarebbe meglio dire trasformarsi – alla fine del secolo scorso. Oggi il modo più facile per un debitore per chiedere soldi in prestito non è chiederli alle banche ma emettere obbligazioni. Alla fine dell’anno scorso ne circolavano per 150.000 miliardi. E, fatto ancora più interessante, sono ormai i governi più che i privati a usarle. Così le banche si sono liberate dei debitori, consegnandoli ai mercati che comprano il loro debito senza troppe preoccupazioni. E i debitori si sono liberate dalle banche, che li asfissiavano con tutte quelle garanzie. Il loro debito ormai è di tutti quelli che lo comprano. Quindi di nessuno.