Etichettato: bilanci banca centrale

Il nuovo dilemma delle banche centrali

Ieri abbiamo osservato come l’inflazione degli anni 70, descritta in un bel paper di Bankitalia, abbia trovato di che alimentarsi nelle fragilità istituzionali che ancora regolavano il rapporto fra governo e banca centrale. Il concetto di indipendenza dell’istituto di emissione, che nel nostro paese condusse al tanto famoso divorzio fra Tesoro e Bankitalia dei primi anni ’80, non apparteneva ancora alla cassetta degli attrezzi del central banking e serviranno ancora diversi anni prima che questa tendenza divenga una dottrina e quindi una pratica.

Oggi nessuno si sogna più di mettere in discussione questo principio, pure se ogni tanto si sentono gli strepiti dei governi ai quali una banca centrale comprensiva fa sicuramente comodo. Ma abbiamo capito che è un boomerang. La volatilità del credito pubblico, proprio come l’inflazione, trova di che alimentarsi in una banca centrale che dà l’impressione di non tenere a bada il portafoglio.

La fiducia, in un contesto di moneta fiat, è il solo collaterale di cui non possiamo fare a meno. E il lavoro di una banca centrale riesce meglio se tutti credono – dal credere deriva il credito – che la banca centrale segue la sua agenda che non necessariamente coincide con quella del governo.

Fin qui, tutto chiaro. Sono cose che abbiamo ripetuto più volte e raccontato ampiamente anche nella Storia della ricchezza pubblicata da Diarkos.

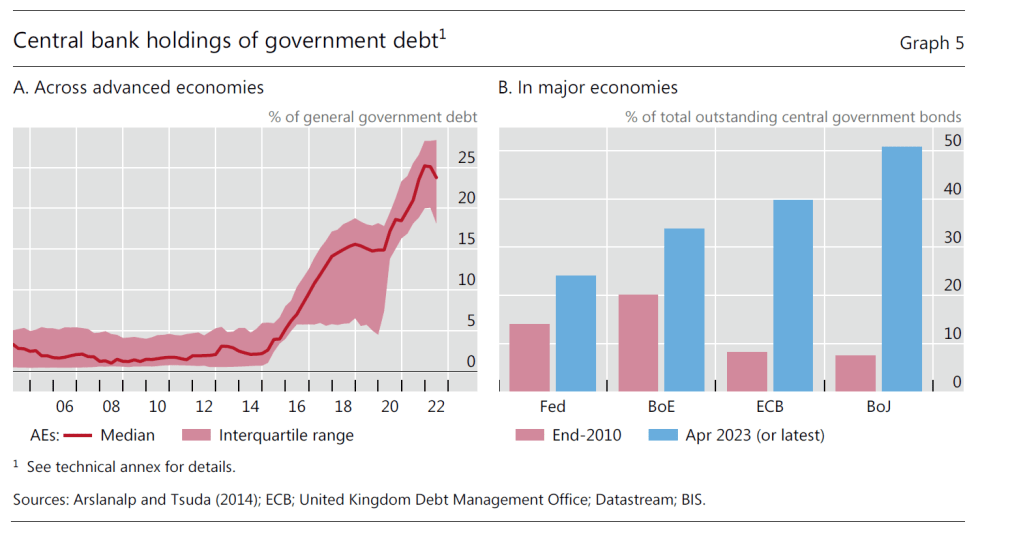

Se oggi ne parliamo è perché il grafico che abbiamo messo in apertura di post ci racconta un’altra storia: ossia che abbiamo un problema. Notate che fino al 2014 le banche centrali tenevano una percentuale di debito del governo inferiore al 5 per cento del flottante. Adesso sfioriamo il 25 per cento, con esempi monstre, tipo il Giappone, che ha superato il 50 e la nostra Bce che supera il 40 per cento.

Perché lo hanno fatto? La pandemia ha solo fatto traboccare il vaso, portando il livello dal 15 al 25 per cento in un biennio. Ma la tendenza esplode visibilmente a partire dalla seconda metà degli anni Dieci, quando la pandemia non c’era. C’era la deflazione, in compenso. I prezzi, per dirla meglio, crescevano poco e sotto i target di banca centrale. Vi ricordo che i target di banca centrale sono un’altra invenzione “derivata” dalla lotta all’inflazione degli anni ’70.

Negli anni fra il 2015 e il 2022 fare il banchiere centrale era un lavoro facilissimo. Avrei potuto farlo persino io: bastava immettere denaro nel circuito finanziario. L’espediente scelto non fu l’acquisto sul mercato primario, ormai tabù da quando si è affermato il principio dell’indipendenza, ma usare le riserve della banche commerciali, che compongono il passivo del bilancio della banca centrale, per aumentare la liquidità acquistando titoli di stato che, in quanto attività, compensavano il passivo delle riserve bancarie nel bilancio della banca centrale. La regola di non finanziare la spesa del governo non fu violata. Ma le conseguenze furono le stesse. I governi trovarono volenterosi compratori delle loro obbligazioni.

I governi erano lieti di questa generosità, accompagnata da tassi portati a zero, o meno, e sembrava che nulla potesse fermare questa deriva. La nouvelle vague monetaria vagheggiava di un new normal, dove i tassi sarebbero rimasti stabilmente a zero. Sembrava di essere tornati a tempi dimenticati.

Quando l’improvvisa accelerazione dell’inflazione ha fatto suonare la campanella, il risveglio è stato doloroso. I banchieri centrali si sono ricordati che devono essere indipendenti, o che questo da loro si aspetta il mercato, che intanto non era più abituato ad assorbire debito pubblico come prima. E così via col rialzo dei tassi e soprattutto con lo sgonfiamento dei bilanci.

Come andrà a finire questa storia è tutto da vedere. Ma non è peregrino domandarsi come ne uscirà la credibilità delle banche centrali, ossia l’unica garanzia che abbiamo di avere una moneta stabile. Negli anni ’70, fra le altre cose, si era appena entrati nella zona grigia seguita al crollo del sistema di Bretton Woods. La moneta aveva definitivamente perduto la sua ancora aurea, che per quanto sbiadita alimentava ancora certe consuetudini. L’inflazione si alimentò anche di quell’incertezza.

Resta da capire se quella di oggi si stia alimentando grazie a un’altra forma di incertezza, che si arguisce dal difficile dilemma di fronte al quale si trovano oggi le banche centrali. Non c’è da preoccuparsi. Ma bisogna occuparsene. Bisognerebbe almeno.

Se vi piace quello che pubblica questo blog e volete sostenerlo, potete farlo comprando la Storia della ricchezza, il mio libro edito da Diarkos (tutte le info a questo link) che molto deve a questo lungo percorso che abbiamo iniziato oltre dieci anni fa. Lo trovate in tutte le librerie e anche on line. Su Amazon sta già scalando le classifiche della sua categoria. Aiutatelo a crescere. E buona lettura.

Anche le banche centrali stringono la cinghia

Tempi magri, perciò. Con l’inflazione che ci fa agitare più del dovuto, finendo col provocare temutissime spirali, che non fanno altro che erodere le basi patrimoniali di ognuno di noi. Piccoli o grandi non fa differenza, salvo per il fatto che i grandi se la cavano sempre meglio per evidenti ragioni. L’inflazione è come l’onda che si mangia la spiaggia. E quanto più acceleriamo i nostri processi, pensando così di sfuggire l’onda, tanto più quella ci sommerge. Nell’inflazione siamo come molecole dentro una pentola sul fuoco. Acceleriamo. E i prezzi di conseguenza.

Tempi magri che però non sono eterni se solo ci fermiamo un attimo a pensare, imparando a capire i segnali intorno a noi. Le banche centrali di tutto il mondo ce ne stanno fornendo in abbondanza. Per dire: alzano i tassi. E che vuol dire alzare i tassi se non frenare? Tirare le redini. Invitarci a pensare bene a quello che vogliamo fare.

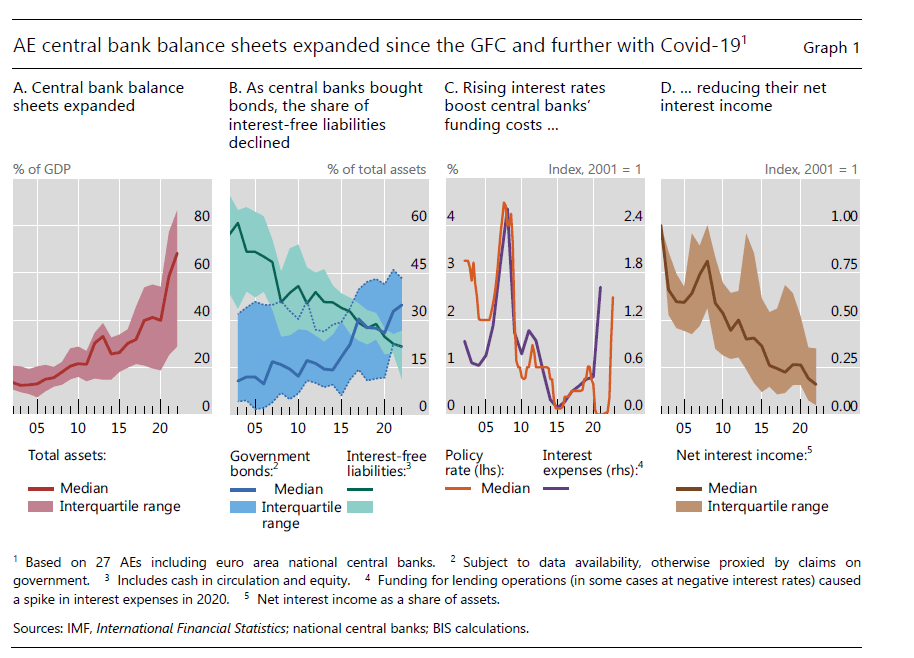

Per far ciò le banche centrale stanno pagando un prezzo salato. L’inflazione costringe anche oro a tirare la cinghia, come ci ricorda un interessante bollettino diffuso dalla Bis di Basilea, che ci ricorda come molti di questi istituti stiano riportando perdite sui loro bilanci, strumenti alieni per la gran parte del pubblico, ma poi neanche così difficili da capire.

Facciamola semplice. Le banche centrali da un decennio – ma anche di più – hanno ampliato i propri bilanci acquistando titoli di stato in cambio di riserve bancarie. Quindi sul lato degli attivi hanno aumentato la quantità di titoli a disposizione, mentre sul lato del passivo hanno aumentato l’esposizione nei confronti delle banche commerciali.

Entrambi questi lati del bilancio hanno a che fare con i tassi di interessi. Le riserve bancarie vengono remunerate con un interesse passivo, a carico degli istituti di emissione, che è legato all’andamento dei tassi ufficiali. I titoli di stato vengono remunerati dai governi, nella forma di interessi attivi a vantaggio della banca. In un mondo di tassi bassi e acquisti crescenti di titoli, gli interessi attivi più che compensano quelli passivi contribuendo così a generare, nell’economia dell’intero bilancio, un utile che poi la banca gira al Tesoro in buona parte.

Quanto i tassi salgono questo mondo si rovescia. I tassi passivi della banca aumentano, perché salgono i tassi di riferimenti che remunerano le riserve, e quelli che remunerano gli attivi della banca rimangono bassi, mentre diminuisce il valore dei titoli a causa dei rialzi dei tassi. Una tenaglia implacabile che stritola i bilanci bancari. Al momento hanno annunciato perdite già conclamate o in vista le banche centrali di Australia, Belgio, Gran Bretagna, Giappone. Nuova Zelanda, Svezia e, dulcis in fundo, degli Usa.

E’ un problema? Non fino a quando la banca centrale si dimostra capace di generare fiducia. La Banca centrale non è una banca qualsiasi. E’ uno strumento sui generis il cui stato di salute dipende dalla sua capacità di soddisfare le aspettative che è chiamato ad amministrare, a cominciare proprio da quelle di inflazione.

Detto diversamente. Se una banca centrale fallisce non succede perché genera una perdita contabile. Ma perché la sua moneta non riscuote più fiducia. Questo è l’evento autenticamente catastrofico per una banca centrale. Il peggior rischio possibile. E al momento nessuna grande banca centrale lo corre. Al momento.