Etichettato: ritmo della libertà sgroi menotti

I signori dell’AI ormai dominano i mercati

Perché non sfugga la portata della rivoluzione che l’AI sta svolgendo nelle nostre società, vale la pena leggere un recente bollettino della Bis di Basilea che risale la catena del valore di questa tecnologia e ci mette nella condizione di comprendere una semplice vertà empirica: l’AI non sa semplicemente offrendo una tecnologia rivoluzionaria. Sta rivoluzionando i mercati, dei quali i signori hi tech si avviano sostanzialmente a diventare i padroni.

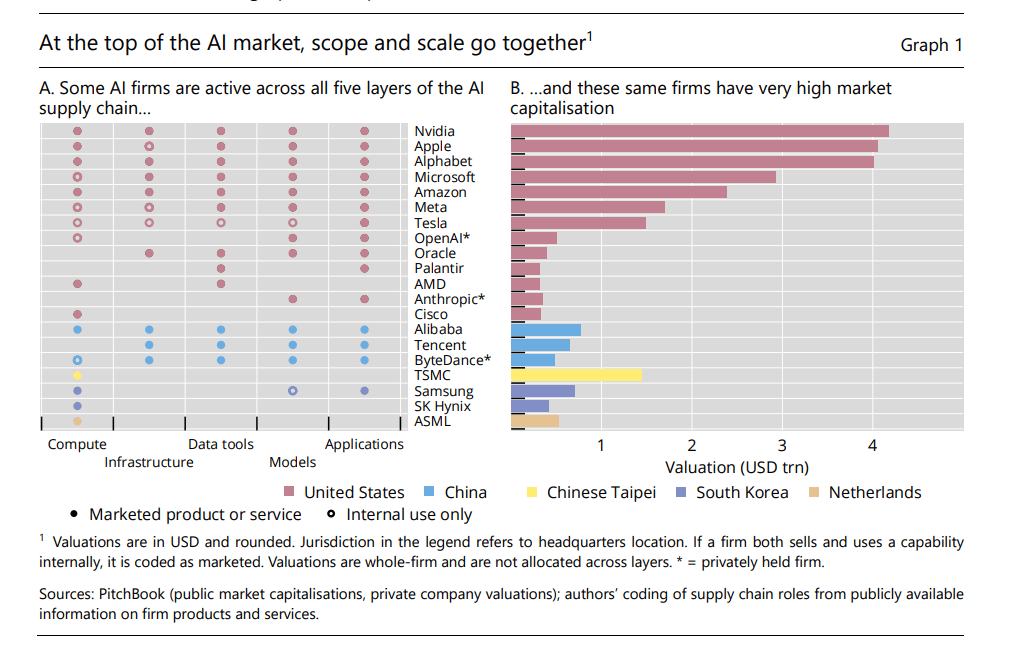

I dati, riepilogati dal grafico che apre questo post sono molto eloquenti. Nvida, Apple e Alphabet hanno raggiunto una capitalizzazione superiore al pil annuale del nostro paese. E se questo vi sembra una semplice curiosità statistica, vuol dire che sottovalutate il peso specifico che una ricchezza del genere ha sugli equilibri dei mercati internazionali.

Per dirla semplicemente, Ognuno di questi giganti si può assimilare a una nazione digitale. Ha peso specifico rilevante, ha cittadini (i suoi utenti/clienti) influenza i mercati costantemente, emette debito.

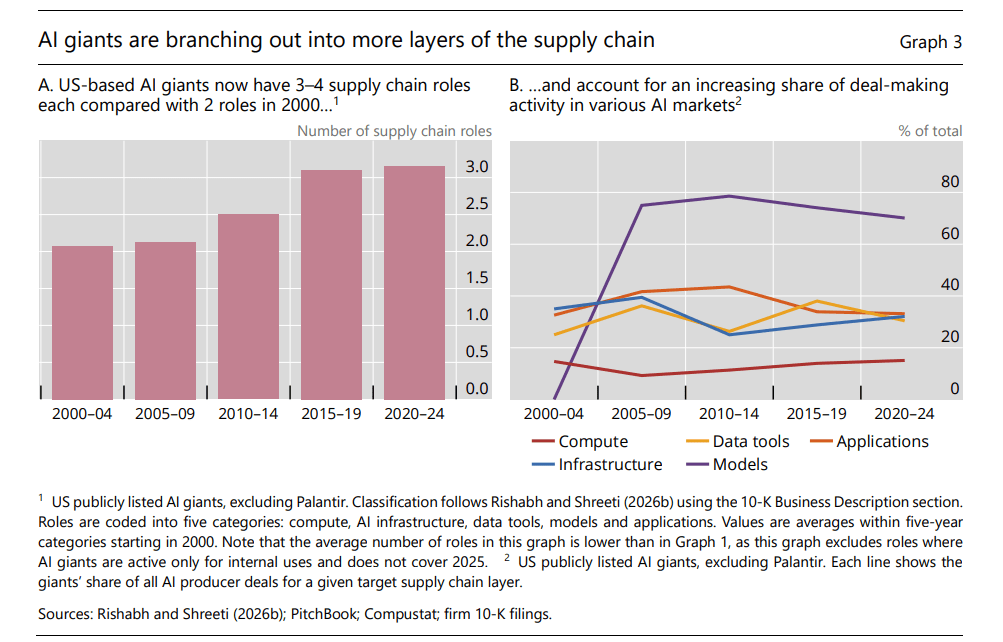

Se poi guardiamo a questi colossi risalendo la supply chain, osserviamo che stanno praticamente in ogni anello della catena. E questo li rende nientemeno che essenziali per tutto il resto. Provate a chiedervi come potrebbero funzionare le borse – tecnicamente – senza i chip Nvidia o i software Alphabet.

La terza informazione che dobbiamo ricordare è che la gran parte di questo potere – perché di potere si tratta e non solo economico – è concentrato negli Stati Uniti. La Cina ha i suoi giganti hi tech, ma sono presenti solo in quella porzione geografica. Poi ci sono i produttori di chip di Taiwan, i sud coreani e persino una compagnia olandese, che però non hanno peso paragonabile ai giganti Usa. Nel resto del mondo c’è il deserto.

Ricapitolando: i signori dell’AI, versione aggiornata dei padroni del vapore ottocenteschi, sono un pugno di cittadini statunitensi che concentrano si di loro una quantità di potere forse senza precedenti nella storia, di fronte al quale quello dei capi di stato impallidisce. Il fatto che siano formalmente residenti negli Usa non vuol dire che questo potere sia territoriale. Le infrastrutture digitali superano le frontiere. Vuol dire semplicemente che sta sorgendo una nuova forma politica che malgrado esibisca una base nazionale è tentacolare. E’ una nazione globale.

Questi signori stanno sviluppando una tecnologia che promette di essere estremamente invasiva, non solo perché sta stravolgendo metodi di produzione consolidati, minacciando di fatto l’estinzione di diverse professioni, ma perché si inserisce nelle corde intime della nostra immaginazione offrendosi come partner pressoché insostituibile della nostra esistenza. Qualche giorno addietro un giornale riportava l’intervista a un giovane ventenne che confessava senza pudori che Chat Gpt è il suo migliore amico.

Si può ridere di questi fenomeni, ma non ignorarli. Siamo di fronte a una tecnologia di cui la stragrande maggioranza delle persone non ha capito nulla. Molti pensano addirittura che il bot sappia quello che dice. Che sia una specie di oracolo onnisciente. Altri gli stanno affidando gradualmente qualsiasi processo creativo senza comprendere che così recidono la radice stessa della loro possibilità di esistenza.

Non si tratta di fare allarmismo, ovviamente. Ogni tecnologia è benvenuta. A patto di saperla usare. E qui il problema è che non ci stanno lasciando il tempo di imparare a usarla. Il bot evolve più velocemente della nostra capacità di comprenderlo.

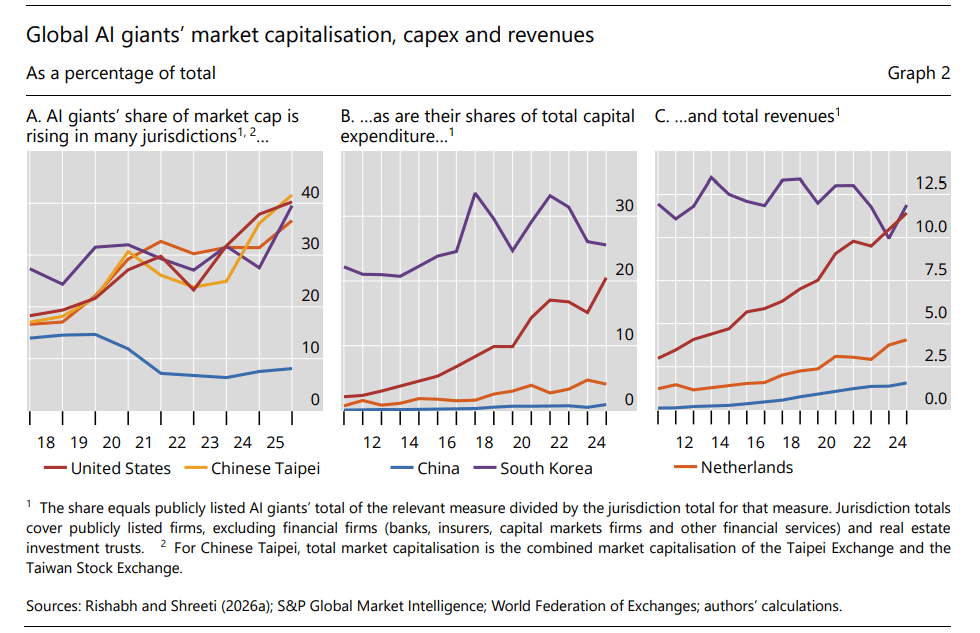

Aldilà della sociologia, rimane infine il problema economico, che non è banale. “Questi giganti globali dell’AI – spiega la Bis – rappresentano una quota crescente della capitalizzazione di mercato totale, delle spese in conto capitale e dei ricavi nelle rispettive giurisdizioni”.

Detto diversamente stanno diventando i soggetti sui quali si concentrano le Grandi Speranza dell’economia. Se non si investe sull’AI, non si investe. Se non si ricava dall’AI, non si ricava. Se le azioni hi tech non aumentano, le borse languono. Eccetera.

Inoltre, lo abbiamo già visto, stanno concentrando su di sé sempre più la catena del valore.

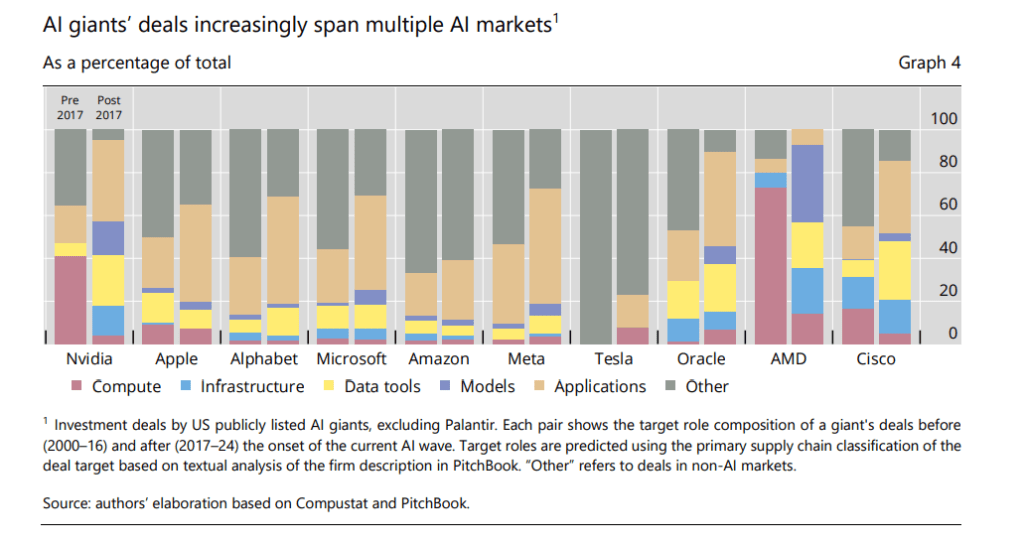

Dulcis in fundo, il peso specifico di questi soggetti nei cinque settori chiave di riferimento – computer, infrastrutture, data tools, modelli, applicazioni – è in costante crescita. “Dal 2017 – aggiunge la Banca -, gli accordi commerciali sull’intelligenza artificiale rappresentano una quota significativamente maggiore dell’attività di negoziazione per tutte le dieci aziende censite /grafico sotto, ndr). Queste aziende stanno concludendo accordi nei mercati dell’intelligenza artificiale in una gamma più ampia rispetto al passato, in particolare nel mercato delle applicazioni di intelligenza artificiale rivolte agli utenti. Anche aziende che hanno iniziato in settori di business molto diversi si sono sempre più concentrate sull’intelligenza artificiale”.

Questa concentrazione, verticale e orizzontale, contiene diverse opportunità e quindi altrettanti rischi. Può promuovere l’innovazione e l’efficienza. Ma anche estremizzare la vocazione al monopolio. Le nazioni digitali possono trasformarsi in imperi. E non è detto che gli imperatori siano desiderabili.

La stagnazione del reddito e della ricchezza nei paesi Ocse

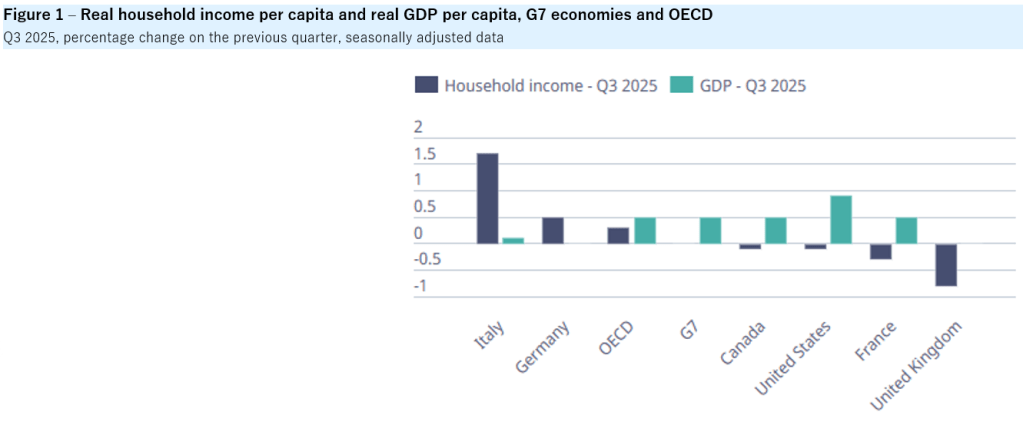

I redditi reali medi delle famiglie nei paesi Ocse sono cresciuti in media dello 0,3% nel terzo quarto del 2005, sempre meno della crescita del pil reale pro capite, cresciuto invece dello 0,5%. Nel nostro paese questa discrepanza è ancora più pronunciata, come si può vedere dal grafico che apre questo post. E questa non è una buona notizia. Se il pil non cresce, difficilmente i redditi possono farlo, al netto di compensazioni automatiche congiunturali.

E infatti sulle venti economie osservate dall’Ocse undici hanno avuto crescita, otto hanno declinato e una è rimasta stagnante. Se stringiamo il focus ai paesi del G7, il quadro è ancora più fosco. Il Regno Unito ha osservato il calo maggiore del reddito reale (-0,8%), trainato principalmente dall’aumento delle imposte sul reddito e sul patrimonio, mentre la crescita del PIL reale pro capite è rimasta stabile (0,0%).

In Francia e Canada, il reddito reale pro capite delle famiglie è diminuito (rispettivamente -0,3% e -0,1%) a causa dell’aumento dell’inflazione dei prezzi al consumo; allo stesso tempo, il PIL reale pro capite è aumentato (rispettivamente dello 0,4% e dello 0,5%).

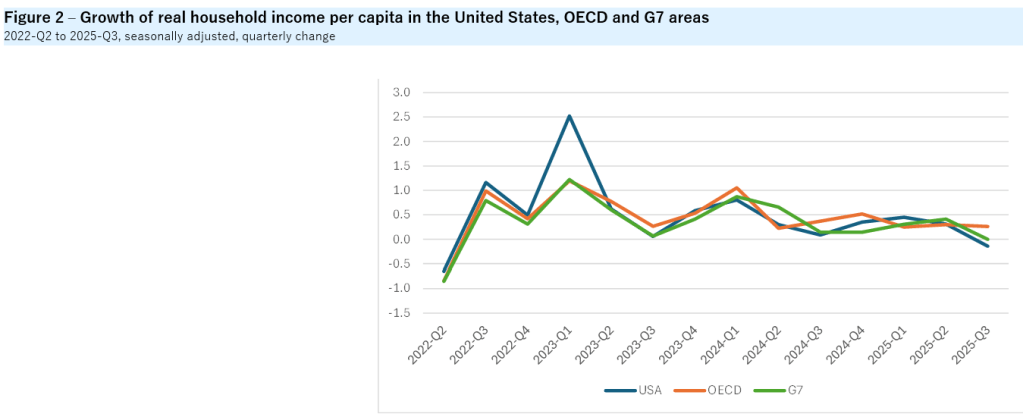

L’aumento dell’inflazione dei prezzi al consumo ha avuto un impatto negativo anche sul reddito reale negli Stati Uniti (-0,1%). Finisce così il più lungo periodo di crescita continua, iniziato nel terzo trimestre del 2022 (Figura 2). Il PIL reale pro capite negli Stati Uniti è aumentato (0,9%).

Al contrario, l’Italia ha osservato un aumento del reddito reale pro capite delle famiglie (1,7%), trainato dall’aumento delle retribuzioni dei dipendenti e del reddito netto da capitale. Anche la Germania ha mostrato una crescita (0,5%), trainata principalmente dalle retribuzioni dei dipendenti.

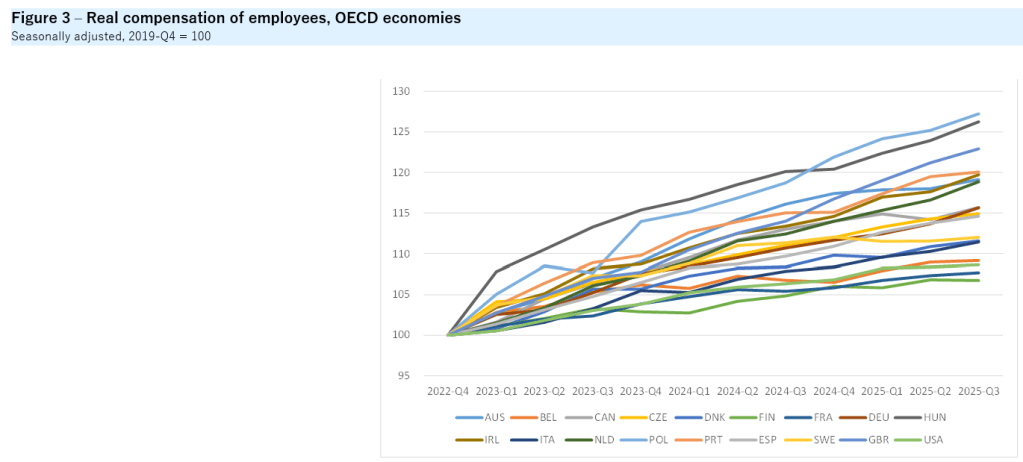

I dati sulle retribuzioni reali, infine, premiano solo alcune economie e penalizzano altre, fra le quali la nostra. Ma anche quella statunitense, che si mantiene nella parte bassa della classifica.

Non sono tempi facili per i lavoratori. L’inflazione morde ancora e i redditi stagnano insieme alla crescita che dovrebbe alimentarli. Soprattutto, all’orizzonte si vedono altre nubi.

Breve storia dei dazi negli Usa e dei loro effetti. Spoiler: sono recessivi

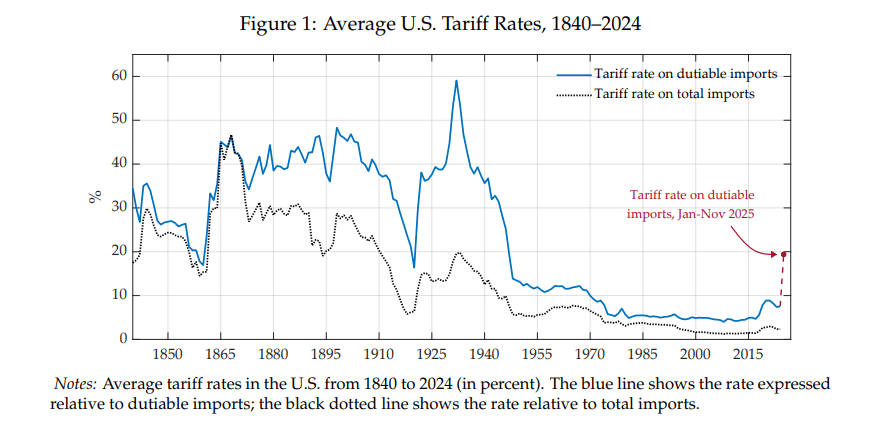

Se avete voglia di convincervi della dannosità dei dazi per un’economia avanzata, potete dedicare un po’ del vostro tempo alla lettura di un paper diffuso dal Nber che ci racconta quasi due secoli di effetti macroeconomici causati dai dazi statunitensi in patria e fuori.

Le conclusioni non sono sorprendenti: questi provvedimenti hanno conseguenze sistematicamente recessive. Non solo finiscono col far crescere i prezzi nel breve periodo, ma fanno crollare gli scambi, frenano la produzione e, di conseguenza, il Pil. A che servono quindi?

La risposta a questa domanda non bisogna cercarla nella logica economica, ma in quella che guida la logica politica del dominio. I dazi servono ad aumentare la presa che lo stato ha sull’economia, pure al prezzo di danneggiarla.

I dati raccolti dagli autori dello studio fanno riferimento a 35 grandi riforme tariffarie avvenute negli Usa nel corso di 180 anni, 21 delle quali definite “esogene”, ossia non motivate da quella che abbiamo chiamato logica economica, ma da una logica strettamente politica o ideologica. E già il fatto che queste ultime siano la maggioranza dice molto della natura dei dazi.

La distinzione fra cause esogene, ossia politiche, e cause endogene, ossia giustificate dalla necessità economica, è un punto saliente del paper. In alcuni casi, infatti, gli autori giudicano i dazi non necessariamente recessivi. Quando ad esempio la congiuntura è negativa e si applicano i dazi, questi ultimi non sono causa della recessione, ma semmai conseguenza.

Il paper è interessante anche perché tratteggia le diverse epoche della storia Usa in relazione all’utilizzo dei dazi. La fase iniziale, che inizia al termine della guerra civile, quindi nel 1861 e dura fino al 1933 racconta una storia di notevole protezione commerciale con i ricavi dei dazi utilizzati per finanziare lo Stato e per proteggere le industrie del Nord. Le tariffe raggiunsero livelli altissimi, fino al celebre Smoot-Hawley del 1930, simbolo del protezionismo più estremo.

La seconda fase, in cui prevale una certa apertura, inizia a partire dal 1934. Con il Reciprocal Trade Agreements Act e la nascita del GATT (poi WTO), gli USA entrarono nel sistema commerciale multilaterale. I dazi scesero gradualmente, round dopo round, fino agli anni ’90.

Il nuovo millennio, che si apre con gravi crisi finanziarie che scuotono l’intera struttura della globalizzazione commerciale, vede l’emersione di una terza fase, nel corso della quale riemergono con forza le tendenze protezioniste. Ma con una differenza. Nel XIX secolo gli Usa erano un’economia emergente, per usare un’espressione comune. Oggi sono una potenza mondiale che esprime la principale valuta di riserva. E questa è una differenza notevole.

L’analisi di questi tre periodi consente di stimare, attraverso un modello matematico, gli effetti macro dell’applicazione dei dazi. Il dato chiave ricavato dal modello dice che l’aumento di un punto percentuale dei dazi riduce il pil dello 0.9%. Parliamo di un aumento “esogeno”, ossia sganciato dalla necessità economica. Non solo. Si stima un calo della produzione manifatturiera dell’1,5%, delle importazioni del 4% e, dopo qualche anno, anche delle esportazioni, del 2%. Dal punto di vista finanziario si osserva un apprezzamento del dollaro e un aumento temporaneo dell’inflazione.

Contrariamente a quanto dice la narrativa comune, emerge con chiarezza che i dazi NON proteggono l’industria nazionale in un’economia avanzata. Questo risultato magari si può ottenere in un’economia emergente, ma non certo nell’economia più importante del pianeta.

Forse il problema degli Usa oggi è che hanno dimenticato chi sono e soprattutto in che epoca sono. Ragionano come se fossero ancora nel XIX secolo e dovessero proteggere l’economia nazionale. Ma siamo nel XXI e l’economia americana si protegge benissimo da sola. Il problema semmai è se il governo vuole impedirglielo. E così controllarla.

Cartolina. Svantaggi comparati

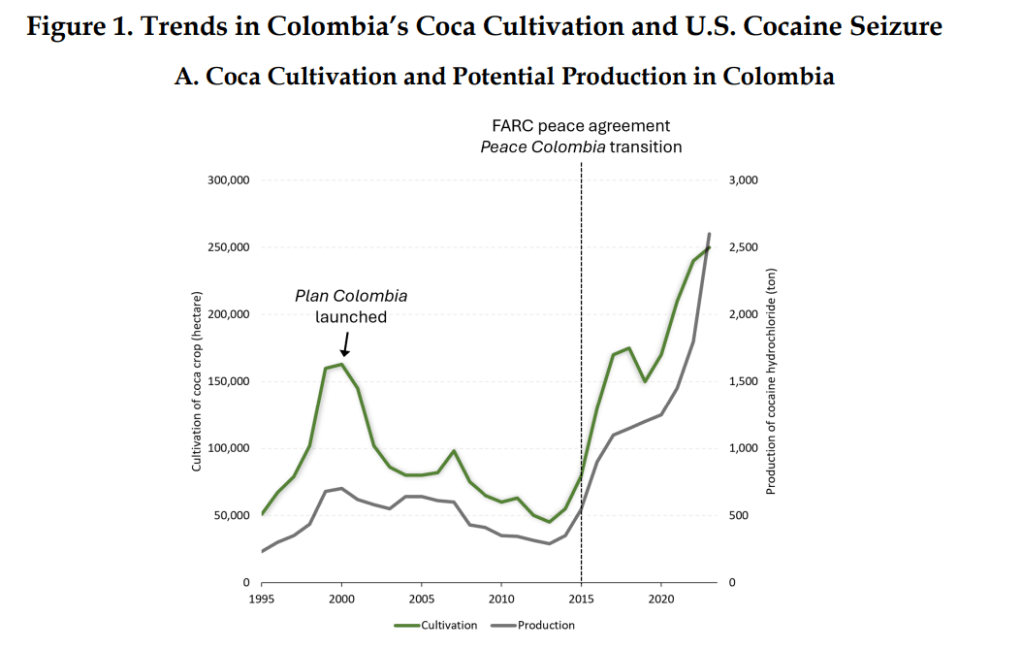

L’Onu ha calcolato pochi anni fa che le piantagioni di coca hanno raggiunto in Colombia i 230 mila ettari, la superficie più ampia mai osservata, che consente al paese di produrre i due terzi dell’offerta globale di coca, con una produzione che ormai supera le 2.500 tonnellate, alle quali corrispondono circa 1.800 tonnellate di cocaina. Questo straordinario esempio mostra ancora una volta quanto fosse lungimirante Ricardo quando, nel lontano 1817, illustrò la sua teoria dei vantaggi comparati. La Colombia ha di sicuro un vantaggio competitivo notevole a produrre foglie di coca e sopporta stoicamente il costo/opportunità di utilizzare gran parte del suo suolo a questo fine. Tanto è vero che non appena ha potuto ha ricominciato a coltivarla. Dal canto loro, gli Usa hanno un evidente vantaggio comparato nella produzione di dollari. E quindi non c’è da stupirsi che all’offerta colombiana abbia corrisposto una notevole domanda statunitense. Ciò che Ricardo non poteva immaginare, visto che scriveva in un tempo diverso dal nostro, è che il bene oggetto di scambio può far la differenza. Due vantaggi comparati possono, ad esempio, produrre uno svantaggio. Comparato, ma sempre svantaggio.

Ultime notizie dal bilancio pubblico statunitense

Un interessante post pubblicato dalla Fed di S. Louis ci consente di aggiornare le nostre informazioni sullo stato di salute della finanza pubblica statunitense che, vuoi o non vuoi, finisce sempre col generare effetti nel resto del mondo, per la semplice ragione che gli Usa emettono la valuta di cui il mondo di serve in larga maggioranza.

L’analisi si basa sui dati del Tesoro statunitense fino a dicembre 2025 e affronta, con un taglio empirico, le sfide e le direzioni del deficit primario, delle entrate, delle spese e dell’impatto delle politiche introdotte nell’ultimo anno.

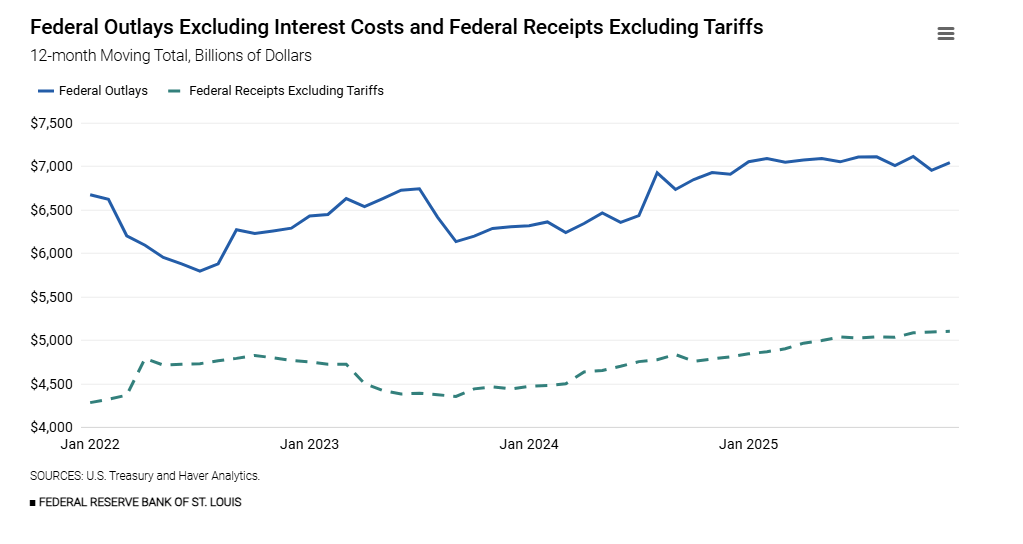

Il punto di partenza è che la politica fiscale Usa ha un’importanza notevole per l’economia americana. Per averne contezza basta ricordare che nel 2025 la spesa federale, al netto degli interessi sul debito (che ormai veleggiano verso i 1.000 miliardi) è stata di 7.000 miliardi. Una quantità enorme di denaro che impatta sui consumi delle famiglie, sugli investimenti delle imprese, sui tassi di interesse (più deficit implica più richiesta di capitali al mercato) e sulla stabilità finanziaria, visto che gli investitori, di fronte a un debito troppo elevato, tendono a spaventarsi.

Il primo punto saliente dell’analisi riguarda il calo del deficit primario, ossia il saldo tra entrate e uscite escludendo i costi per interessi sul debito. Nell’arco dei dodici mesi precedenti a dicembre 2025, il deficit primario è diminuito di circa 350 miliardi di dollari.

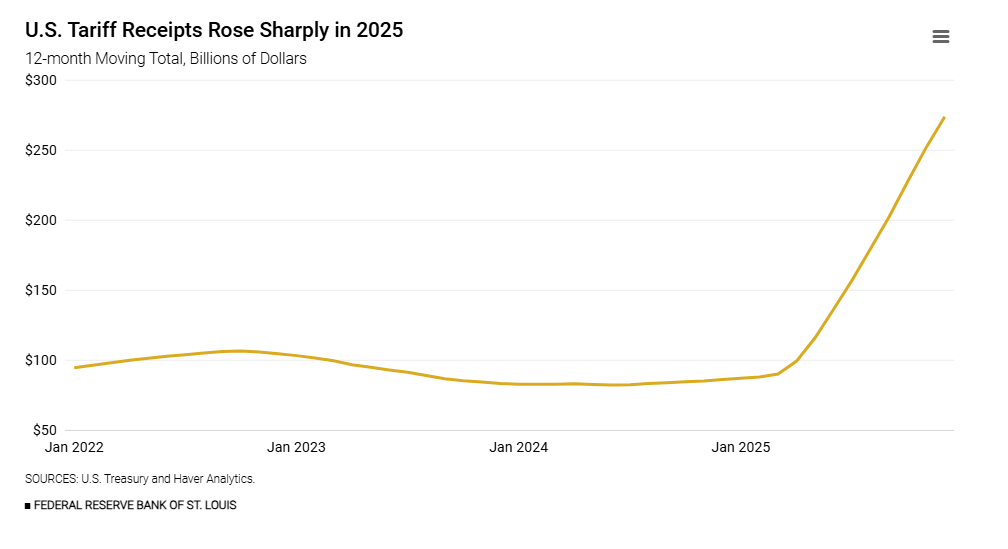

Questa riduzione non deriva da un’unica causa, ma da un insieme di dinamiche fiscali articolate. La fonte più rilevante dell’aumento delle entrate federali è rappresentata dai dazi introdotti nel 2025. Prima gli Stati Uniti raccoglievano circa 80 miliardi di dollari in entrate doganali su base annua. A dicembre 2025 il totale ha raggiunto 270 miliardi. In pratica sono più che triplicate.

Si tratta di una variazione straordinaria e non usuale nel quadro fiscale americano. Specie se si considera che il costo dei dazi lo pagano innanzitutto gli importatori. Il forte aumento delle entrate tariffarie ha compensato il deficit. Per adesso. Bisognerà vedere quanto sia sostenibile. Peraltro, il fatto che tali entrate siano oggetto di contenzioso giudiziario rende il quadro fiscale più incerto per il 2026.

Un altro elemento decisivo è stata la sostanziale stabilità della spesa pubblica al netto degli interessi. Le uscite annuali erano pari a 6,9 trilioni a dicembre 2024 e sono salite solo marginalmente a 7,0 trilioni a dicembre 2025. Non è chiaro da cosa sia dipeso questo rallentamento, che smentisce gli andamenti storici. Ma rimane la domanda: il governo riuscirà a combinare contenimento della spesa e obiettivi di politica economica legati a infrastrutture, difesa, welfare e transizione energetica?

Sul lato delle entrate si è inoltre osservato una crescita costante, anche escludendo i dazi. Ma anche qui non è chiaro se questa tendenza continuerà anche nel 2026, quando entreranno in gioco le nuove decisioni di politica economica previste dal “One Big Beautiful Act”. Com’è noto questo provvedimento combina tagli fiscali e riduzioni di spesa. E se i tagli di solito sono facili da fare, le riduzioni di spesa un po’ meno. Quindi quest’anno, che sarà anche un anno elettorale, sarà fondamentale per capire la traiettoria dei conti pubblici Usa.

Rimane inevaso il problema di un deficit molto elevato – 1.700 miliardi a dicembre 2025 – cresciuto di ben 700 miliardi rispetto al 2019. Su questa tendenza i dazi possono influenzare poco e la riduzione del deficit dell’anno scorso serve ancora meno. Peraltro le previsioni degli uffici del Congresso (CBO) lo vedono costantemente in crescita, spinto al rialzo dagli interessi sul debito. Ma sono solo previsioni, appunto. Alla fine di quest’anno avremo capito qualcosa di più.

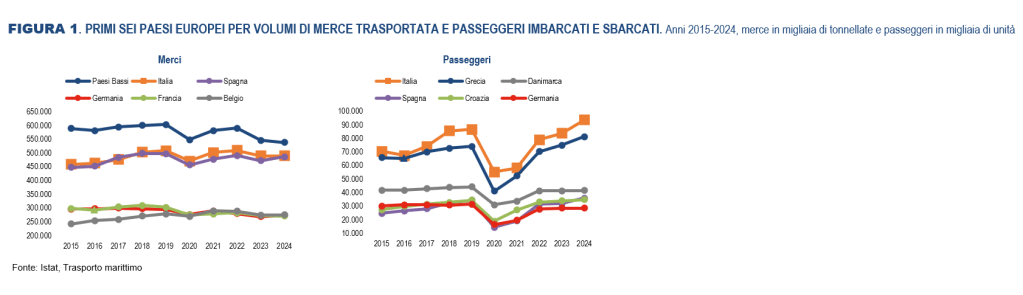

Cartolina. La Repubblica marinara

Quando l’italiano tornerà a essere navigatore, memoria di una stagione alla quale si associano nostalgie ormai decrepite, magari rinuncerà una volta per tutte ai vizi che la terraferma gli ha fatto crescere dentro. Vizi tipici della terra. L’immobilismo, ad esempio. Oppure il timore dell’ignoto. Caratteristiche che ci hanno trasformato in tristi rievocatori di cose passate, quando eravamo invece inventori di cose future. Le banche, ad esempio. Oppure una certa idea di stato, che germinò dalle nostre signorie. Oppure la prospettiva lineare e le fortificazioni. L’Italia, quando ancora Italia non era, fece l’Europa e poi si disfece. Divenne un’espressione geografica, come rischia di diventare l’Europa oggi. Ma quell’Italia non era l’Italia, appunto. Era tante repubbliche, e le più forti navigavano. Chi vuole un’Italia diversa dovrebbe ricordarlo. E sognare una Repubblica marinara.

Cartolina. Intelligenza naturale

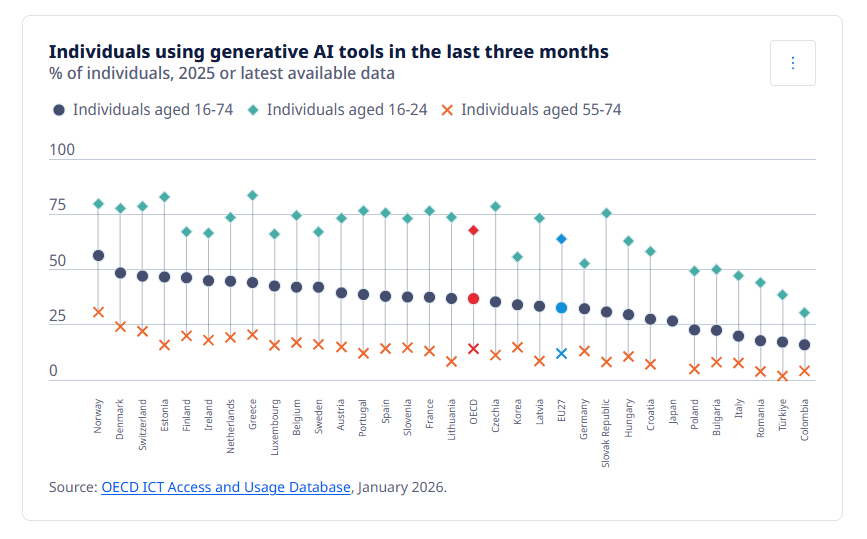

Negli ultimi tre mesi, solo il 7,7 per cento degli italiani fra i 55 e i 74 anni, che poi sono la categoria per le quali cresce di più l’occupazione, ha fatto uso di strumenti di intelligenza artificiale. I 16-74enni sono stati invece il 17,8 per cento, poco più del doppio. I più giovani, i 16-24enni, che si presume siano più sensibili all’oggetto sono stati solo il 47,2 per cento. In pratica meno attratti di noi dalle meraviglie dell’IA sono solo rumeni, turchi e colombiani. C’entra l’età, sicuramente, visto che mediamente i più anziani sono meno attratti dalle novità tecnologiche. Ma c’entra anche il livello di alfabetizzazione, che incidentalmente ha a che fare con il lavoro che uno fa. Un paese pieno di anziani e dove il livello medio dei titoli di studio è ancora basso rispetto a paesi simili al nostro si candida naturalmente a un minor utilizzo delle tecnologia all’avanguardia come l’intelligenza artificiale. A meno che, certo, non abbia una elevata considerazione della sua intelligenza naturale. Sarà sicuramente il nostro caso.

Per vincere la sfida della democrazia occorre innanzitutto tornare a conoscerla

Il discorso che con Roberto Menotti abbiamo iniziato qualche tempo fa, pubblicando il Ritmo della libertà, ha trovato il suo seguito naturale in un nuovo libro che abbiamo firmato insieme uscito di recente per l’editore Licosia che si intitola La sfida della democrazia.

Sopra trovate la copertina del libro, acquistabile su varie piattaforme (grazie).

Probabilmente vi starete chiedendo cosa c’entri un lupo con la democrazia. Ma se date un’occhiata alla quarta di copertina che trovate on line scoprirete che nel libro si parla anche di formiche, di intelligenza artificiale, di politiche economiche e di modelli politici. Insomma, discutiamo di molte cose che hanno un denominatore comune: le società degli uomini.

Parliamo di società al plurale perché nella storia ce ne sono state un numero infinito e ognuna di loro si è trovata di fronte allo stesso problema da risolvere: organizzare e gestire la convivenza di molti nello stesso posto.

Da questo punto di vista le società degli uomini non sono diverse da quelle degli altri animali. E questo spiega perché nel libro parliamo di lupi e formiche, che sono gli emblemi che abbiamo scelto per rappresentare due modi molto diversi di con-vivere.

Il modo del lupo quello selvatico, che sente il richiamo della foresta, incarna il tipo dell’individualismo estremo che arriva a concepire al massimo la logica di branco. Per questo tipo vale il principio hobbesiano che “ognuno è lupo all’altro”.

Il modo della formica è quello complementare, ossia dell’individuo che si annulla nella società. Il formicaio è una struttura di estrema complessità che grazie a un preciso ordine sociale geneticamente determinato riesce a svolgere funzioni insospettabili. Le società animali oscillano fra questi due grandi estremi.

Anche gli uomini fanno parte delle società animali, ovviamente. Ma gli uomini sono animali sui generis. Sono, per dirla con Aristotele, zoon politikon, termine che solitamente viene tradotto come “animale sociale”, sulla scorta di una antica tradizione latina, ma che si può tradurre anche come “animale politico”, laddove l’aggettivo politico deriva da polis, che nella cultura greca classica aveva un significa assai peculiare. Aristotele, infatti, associa lo zoon politikon dell’uomo al suo essere anche uno zoon logon echon, ossia un essere dotato di parola.

Ed è proprio il logos, ossia il discorso, ciò che fa della società degli uomini una società politica. Perché la capacità di tessere un discorso conduce all’intelligere, ossia allo scegliere, che non a caso è la radice latina di intelligenza.

Ecco perché nel libro si discute di intelligenza, anzi di intelligenze, plurali come sono in effetti, con l’ultima arrivata, quella artificiale, a far da protagonista forse un po’ troppo invadente come succede di solito agli ultimi arrivati che vogliono primeggiare.

Ciò per dire che la democrazia, come esperimento della polis, quindi come espressione politica della società degli uomini, richiede la capacità di intelligere, ossia di scegliere.

Senonché mentre tutti gli uomini sono intelligenti, in quanto l’intelligenza – ossia la capacità di intelligere – è comune a tutti gli uomini, non tutti gli uomini agiscono con intelligenza. L’intelligenza infatti, per tramutarsi da semplice possibilità in una realtà concreta, ha bisogno di alcuni prerequisiti senza i quali rimane una semplice potenzialità.

Il primo, e questo ci conduce al nostro primo libro a cui abbiamo accennato, è la libertà. Senza libertà, che implica anche poter disporre del tempo per intelligere, l’intelligenza appassisce. Senza libertà, inoltre, non esiste neanche la possibilità di intelligere, perché qualcuno lo fa per noi.

Il secondo requisito, non meno importante, è la pratica. Come ogni facoltà, se non si pratica l’intelligere, si finisce con l’indebolire la nostra capacità di discernimento.

Per questo una parte importante del libro è dedicata a quello che abbiamo chiamato “il bug dell’Occidente”: il suo strisciante declino, che è innanzitutto cognitivo e quindi politico, frutto di una serie di circostanze. Alcune le abbiamo raccontate in questo libro. Altre magari nel prossimo.

In conclusione, la democrazia ci mette di fronte a una sfida costante. Richiede un pieno esercizio della nostra intelligenza, che insieme alla formula del progresso, della quale abbiamo parlato nel Ritmo della libertà e che ricordiamo in questo libro, crea i presupposti per una convivenza fra gli uomini capace di valorizzare la memoria e insieme immaginare un futuro.

Noi crediamo che esista una concreta possibilità di vincerla, questa sfida. Persino in un mondo che sembra dirigersi a tappe forzate verso la tirannide. E lo scopo di questo libro, fra gli altri, è quello di ricordarlo.

Non crediamo che un libro possa cambiare la storia. Ma che possa raccontarne un’altra sì. Perciò questo libro è dedicato a chiunque voglia ascoltare la nostra.

Buona lettura.

INDICE

Premessa: Il richiamo della foresta e il viaggio di Magellano

Parte I: Intelligenza cosciente e scelte collettive

Guardare dentro, non fuori: a ritroso dalla tecnologia alla biologia alla fisica

Il principio di incompletezza in azione

Il mistero della coscienza: noi e IA

L’essere umano è un animale eusociale

Evoluzione e democrazia liberale

Postilla: l’evoluzione e la formula del progresso

Parte II: Il bug dell’Occidente

La rinuncia alla lotta

Il nucleo vuoto e l’espansione del modello

Il bug nella politica e nelle istituzioni

Il bug nell’economia e la politica economica

Il declino (politico) dell’Occidente – I

Il declino (cognitivo) dell’Occidente – II

Parte III: Intelligenze democratiche

Fra natura ed artificio

Alla ricerca delle intelligenze perdute

Sperimentare l’intelligenza: io e l’AI

La sfida alla democrazia e la risposta democratica

Strategie aperte per il migliore dei mondi possibili

Conclusione: Andare oltre il richiamo della foresta

Bibliografia

L’inflazione erode un pezzo della ricchezza delle famiglie italiane

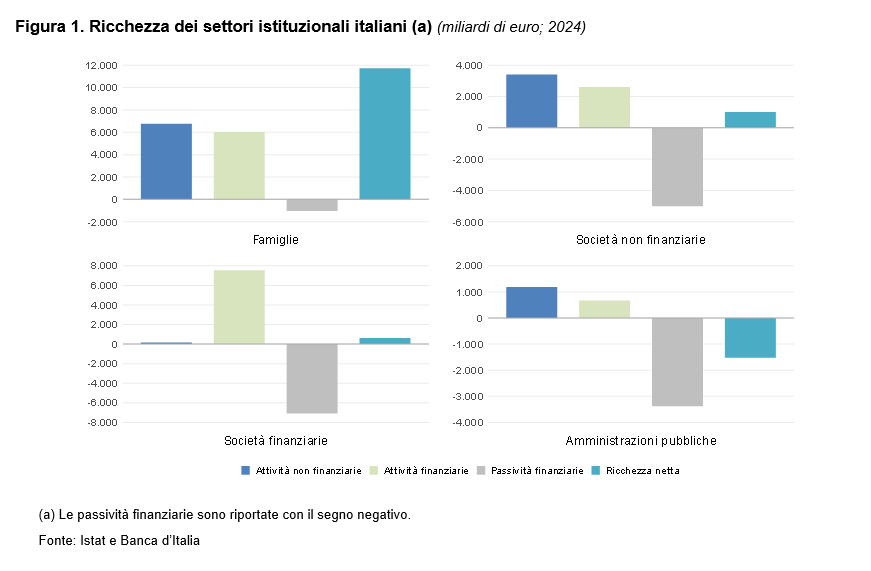

Istat ha pubblicato i conti dei settori istituzionali, ossia famiglie, imprese finanziarie e non finanziarie e amministrazioni pubbliche, relativi al 2024, quindi non proprio attualissimi, ma comunque informativi.

I risultati sono riepilogati dal grafico che apre questo post e, aldilà delle cifre, raccontano una storia che conosciamo bene, la stessa che dura ormai da molti anni: le famiglie italiane sono fortemente patrimonializzate, con una prevalenza della ricchezza non finanziaria – quindi il mattone – le imprese se la cavano (quelle non finanziarie meglio delle finanziarie), lo stato accumula ricchezza negativa, ammesso che questo ossimoro abbia senso.

All’interno di queste tendenze di lungo periodo, che caratterizzano la nostra società, interviene la congiuntura, che in questi ultimi anni, da quando la pandemia e la guerra ci hanno regalato un’ondata inflazionistica molto rilevante, ha contribuito a far dimagrire la ricchezza delle famiglie, anche se non certo in maniera drammatica.

Istat calcola infatti che malgrado rispetto al 2023 la ricchezza nominale – arrivata a 11.732 miliardi – sia cresciuta del 2,3 per cento, a prezzi costanti è ancora inferiore del 5 per cento rispetto al livello del 2021, proprio a causa dell’impatto generato dall’aumento dei prezzi.

La crescita dei valori nominali si è osservata sia nella componente non finanziaria (+1,9 per cento a prezzi correnti), grazie all’andamento positivo delle abitazioni, che per il terzo anno di fila hanno visto prezzi in crescita, mentre la componente finanziaria (+3.6 per cento) è stata spinta al rialzo in gran parte dall’aumento del valore delle quote di fondi comuni, dei titoli e posizioni assicurative.

Più in dettaglio, il valore delle abitazioni nel 2024 è stato di poco inferiore al massimo raggiunto nel 2011 (5.701 miliardi) e ha recuperato il calo di oltre 7 punti percentuali avvenuto tra il 2012 e il 2018. Il valore degli immobili non residenziali è aumentato dell’1,2 per cento, in linea con la dinamica degli ultimi tre anni. Le attività finanziarie (6.013 miliardi) sono aumentate di 206 miliardi (+3,6 per cento). In particolare, le detenzioni di quote di fondi comuni hanno raggiunto il valore più alto nel periodo di indagine della presente pubblicazione (841 miliardi). Le passività finanziarie hanno registrato un modesto aumento (+8 miliardi, +0,7 per cento).

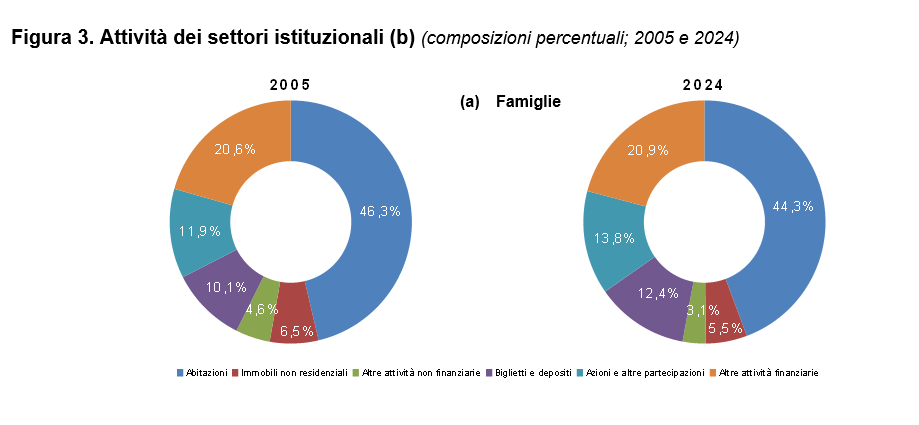

Vale la pena sottolineare che il peso relativo della ricchezza non finanziaria è ancora superiore alla metà (52,9 per cento), ma la componente finanziarie anche nel 2024 è cresciuta d’importanza.

Se osserviamo le scelte di patrimonio degli italiani in un arco di tempo più lungo osserviamo che il peso del mattone è complessivamente diminuito, mentre sul versante finanziario è cresciuta la quota di ricchezza impiegata in contanti e depositi. Gli italiani sono più “liquidi”, insomma. Chiaro che patiscano l’inflazione.

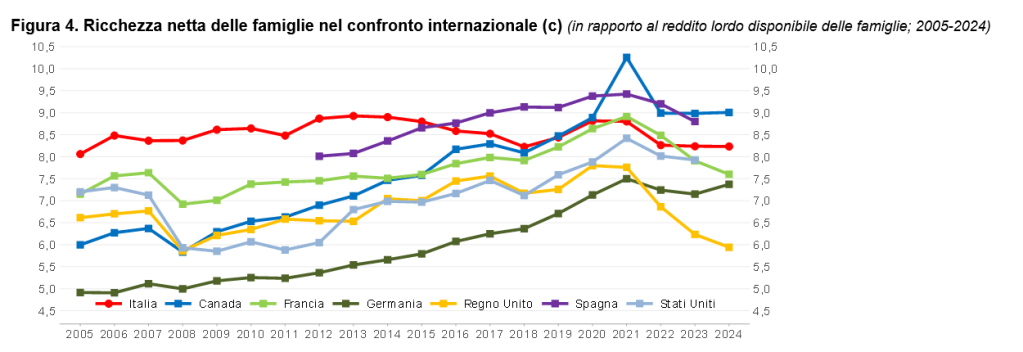

Nel confronto internazionale, le famiglie italiane mostrano un andamento stabile della ricchezza che si confronta con un calo di tre anni consecutivi osservato per quelle francesi e quelle britanniche.

Misurata in rapporto alla popolazione, alla fine del 2024 la ricchezza netta delle famiglie in Italia era pari a 199 mila euro, tra i valori più bassi nel confronto con gli altri paesi in esame, ancorché superiore a quello del Regno Unito per il secondo anno consecutivo. Rispetto al 2023, la ricchezza netta pro capite è cresciuta quasi del 3%, meno che in Canada, Regno Unito e Germania. Non stiamo nella parte alta della classifica, insomma. Ma neanche in quella bassa.

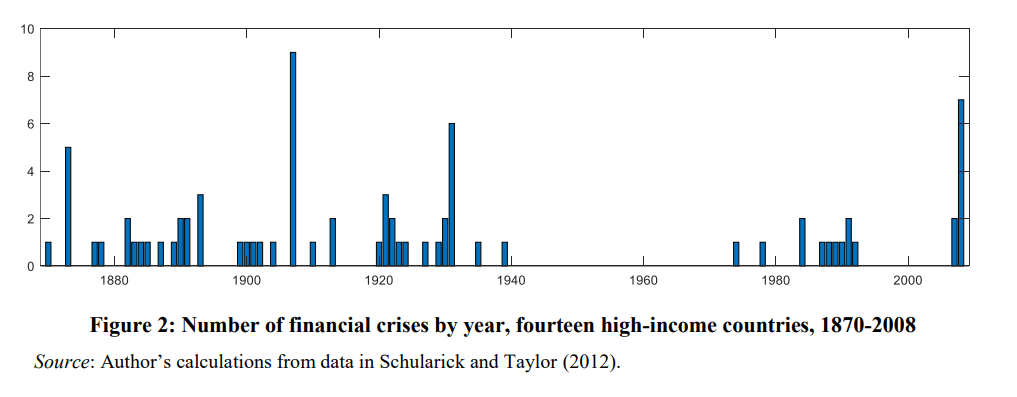

Cartolina. Non c’era una volta

Nei trenta gloriosi, durante i quali l’Occidente scopriva le incredibili opportunità (e i rischi) celati nella crescita del benessere collettivo, nessuno si accorse che per la prima volta da oltre un secolo non si verificavano più crisi finanziarie. L’Ottocento era stato un lungo susseguirsi di eventi di panico, come si chiamavano allora, caos bancari, code agli sportelli. Quanto al Novecento, non bastasse il ’29, c’erano state due guerre con altrettanti episodi inflazionistici che avevano devastato milioni di risparmiatori. Ma poi, finita la seconda guerra, avviene il miracolo: le crisi finanziarie spariscono fino a tutti i Sessanta. Non è più successo. Oggi viviamo una sensazione di crisi finanziaria strisciante, che sembra il prezzo da pagare per l’eccesso a cui tutti noi sembriamo condannati soltanto per tenere in piedi la giostra. Il troppo stroppia, si diceva una volta. Quando la crisi non c’era.