Etichettato: weo fmi

L’inflazione “temporanea” non convince il Fmi

L’ultimo WEO del Fmi aggiunge altre informazioni al quadro ben poco rassicurante circa l’andamento globale dell’inflazione, alimentando la sensazione che di temporaneo in questo rialzo dei prezzi ci sia ben poco.

Già le premesse del ragionamento del Fondo lo lasciano intuire. “Supponendo che le aspettative di inflazione a medio termine rimangano ben ancorate e la pandemia allenti la sua presa, l’inflazione più elevata dovrebbe svanire man mano che le interruzioni della catena di approvvigionamento si attenuano, la politica monetaria si restringe e la domanda si riequilibra dai consumi ad alta intensità di beni verso i servizi”. Il problema è che proprio le aspettative, specialmente negli Stati Uniti, sono alquanto scivolose e tutte orientate al rialzo dei prezzi. A ciò si aggiunga che, sempre negli Usa, emergono chiare tensioni sul mercato del lavoro, che rischiano di destabilizzare un quadro già pericolante.

Questa situazione si inserisce in un quadro internazionale che spinge ancora al rialzo la componente energetica dell’inflazione, che infatti molto deve a quest’ultima.

Peraltro i future sul petrolio indicano un previsione di crescita dei prezzi del petrolio del 12% nei prossimi mesi e addirittura del 58% del gas. E questo basta a spiegare la conclusione alla quale arriva il Fondo: “L’inflazione dovrebbe rimanere elevata nel breve termine, con una media del 3,9% nelle economie avanzate e del 5,9% nei mercati emergenti e nelle economie in via di sviluppo nel 2022, prima di diminuire nel 2023”. Quindi un’inflazione che dopo aver investito il 2021 durerà almeno per tutto quest’anno. Niente male per un movimento temporaneo.

Chiaramente ormai nessuno ci crede, a questa temporaneità, a cominciare dalla Fed che pure ci aveva speso parecchie dichiarazioni. Acqua passata ormai. Gli sviluppi del mercato del lavoro, dove la partecipazione è ancora sotto i livelli pre-pandemici e aumentano i rischi di rincari sul costo del lavoro – hanno indotto la banca centrale ad annunciare già nel dicembre scorso che il Fed funds rate sarebbe stato innalzato fra lo 0.75 e l’1% entro la fine di quest’anno, circa 50 punti basi sopra le indicazioni vigenti fino all’autunno scorso.

La stretta della Fed avrà conseguenze, ovviamente, a livello globale, a cominciare dalle economie emergenti, come sempre molto sensibili agli andamenti monetari degli Usa. Ma in generale, un aumento del costo del denaro rischia di destabilizzare molte economie, in un mondo divenuto sempre più dipendente dal debito, spingendo verso politiche di contenimento fiscale che poco giovano alla crescita complessiva. Detto semplicemente, la lotta all’inflazione, può determinare un rallentamento della crescita, che il Fmi già prevede. Anno nuovo, vita vecchia.

I rischi per l’inflazione annidati nel boom del mattone

Abbiamo visto come una spiegazione individua nei timori inflazionistici una delle cause del riscaldamento sostanziale dei prezzi del mattone dell’ultimo anno. Altrettanto abbiamo accennato ai dubbi che iniziano a intravedersi sulla transitorietà e persistenza del processo inflazionistico. Le cause che mettono a rischio la stabilità dei prezzi sono più d’una e concomitanti, e questo basta a tenere altissima l’attenzione delle banche centrali.

Ma se il timore inflazionistico fa salire i prezzi del mattone, classico bene rifugio, in un momento in cui peraltro è salita notevolmente la quota dei risparmi, qual è l’effetto dell’aumento dei prezzi del mattone sugli indici inflazionistici?

La possibilità che i due fenomeni si alimentino vicendevolmente è notevole, se ha senso la risposta alla domanda contenuta nell’ultimo WEO del Fondo monetario internazionale, dove un approfondimento prova proprio a quantificare l’effetto di un aumento dei prezzi del mattone e della relativa rendita immobiliare, sull’indice dei prezzi al consumo.

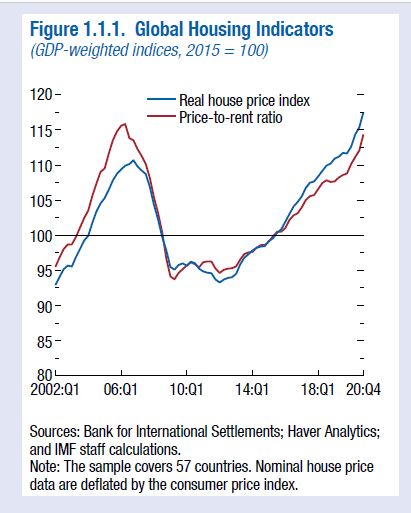

Il punto di partenza dell’osservazione è l’andamento sorprendente dei prezzi immobiliari durante la pandemia. Durante il 2020 i prezzi reali medi sono cresciuti del 5,3%, molto più degli affitti, cresciuti in media dell’1,8%.

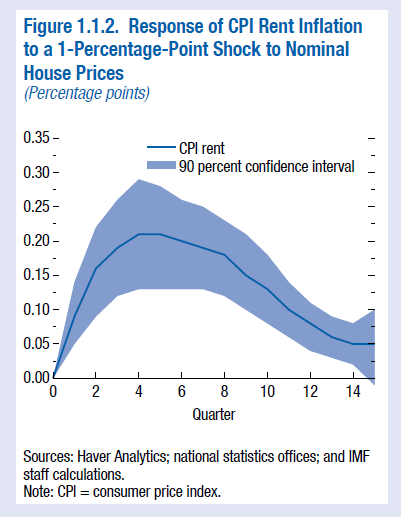

Il problema è che “i prezzi delle case contano per l’inflazione”, spiegano gli autori, visto che finiscono col rientrare nell’equazione che determina il CPI (consumer price index), ossia l’inflazione dei prezzi al consumo. In particolare, l’indice è influenzato sia dal costo degli affitti che da quelli degli affitti imputate. “Complessivamente – sottolineano – le componenti degli affitti pesano in media circa il 20% del CPI”.

Questo non vuol dire che l’aumento del costo degli affitti si trasferisce automaticamente nell’indice dei prezzi. Anche qui dipende dalla famosa persistenza del rialzo. Una stima condotta su vari paesi sul link fra la crescita nominale dei prezzi delle case e il CPI degli affitti “suggerisce che un incremento dell’1% su base annua dei prezzi nominali delle case, nel quarto successivo è associato a un incremento cumulativo di 1,4 punti dell’inflazione annuale degli affitti in un periodo di due anni”.

“L’effetto è più forte nel quarto trimestre successivo all’aumento e persiste per circa tre anni”, sottolineano gli autori. Di conseguenza, se si considera che i costi dell’affitto pesano il 20% del CPI, un incremento nominale dei prezzi delle case del 5,3% potrebbe traslarsi in un aumento persistenza dell’inflazione in due anni dell’1,5%.

Questo calcolo teorico ovviamente non implica che questo passaggio sia automatico. Molto dipende, come al solito sia dalla persistenza dello stimolo che dal modo in cui i fattori dietro la crescita dei prezzi delle case si evolveranno. Ma considerando che viviamo in un ambiente ultra-stimolato, sia dal punto di vista monetario che fiscale, il tema della persistenza non è banale. O forse sì.

Il declino economico dei fantastici Quattro

C’è poco da stare allegri a guardare le previsioni del Fmi, diffuse nell’ultimo WEO. Le prime quattro economie del pianeta – il cosiddetto gruppo dei quattro – ossia Cina, Eurozona, Usa e Giappone, esibiscono un andamento poco rassicurante. E poiché queste economie esprimono la gran parte del prodotto mondiale, ecco che l’andamento globale diventa anch’esso poco rassicurante. Anche perché il declino dei fantastici Quattro si accompagna a un timido tentativo di ripresa che promana – o almeno si prevede che promani – dal resto del mondo.

Grafico interessante, quello sopra, perché illustra come la divaricazione fra i Quattro e gli altri si consumerà fra quest’anno e il prossimo. La piccola ripresa della crescita nel 2020 – parliamo sempre di previsioni sia chiaro – che dovrebbe condurre il prodotto globale dal 3% del 2019 al 3,4 nel 2020, sarà dovuto in gran parte agli altri, visto che l’andamento dei Quattro è previsto declinare ancora. Malgrado gli enormi stimoli che queste economie stanno profondendo per rianimare la produzione.

C’è molto da dubitare sulla efficacia di questi stimoli. E tuttavia vale sempre l’obiezione che suona più o meno così: se non ci fossero stati staremmo molto peggio. Argomento che ha il pregio di non poter essere confutato perché non fattuale.

Il fatto che i Quattro siano alle prese con faticosi processi politici – la Brexit e la guerra commerciale fra Cina e Usa – è sicuramente uno dei motivi che zavorra la crescita, ma sarebbe poco avveduto pensare che siano gli unici. C’è da fare i conti con la conformazione, innanzitutto demografica, delle nostre società che casualmente (?) nei Quattro sono parecchio simili. Questi paesi invecchiano mentre si arricchiscono sempre più, anche se meno di quanto vorrebbero o di quanto servirebbe loro per sostenere il peso della loro economia.

Poiché nessuno può far ringiovanire una popolazione e solo con molta difficoltà può motivarla a esprimere una domanda aggregata più robusta, di consumi e investimenti, più robusta, al Fmi non rimane che rispolverare il vecchio ricettario che ieri proponeva politiche monetarie accomodanti, e oggi politiche fiscali sfidanti, con il meraviglioso pretesto dell’ambiente che ha bisogno di cure. Perché sia chiaro che devono pensarci i governi. Ossia gli stessi che ci hanno condotto fino a qua.

Non manca ovviamente il solito mantra per lo sviluppo di “politiche strutturali per mercati più aperti e flessibili” e sui necessari “miglioramenti nella governance” che “possono facilitare l’adeguamento agli shock e aumentare la produzione a medio termine”. Tutte cose bellissime da dire. Farlo è un altro paio di maniche. Ancora più difficile che qualcuno ci creda.