Etichettato: bis quarterly review

La scomparsa dei premi a termine

Fra le tante singolarità che affliggono i nostri tempi una fra le meno osservate, a dispetto della sua importanza, è quella che potremmo definire la sostanziale scomparsa dei premi a termine sulle obbligazioni. Ossia del premio che un investitore riceve per la durata del suo investimento e che potremmo semplificare definendolo come la differenza fra un rendimento di breve e uno di lungo termine.

Ovviamente la cosa è un filo più complessa. Una spiegazione più tecnica circa la natura dei premi a termine la possiamo ricavare da un bollettino della Bce di un paio di anni fa dove si osservava che “il livello e la pendenza della curva dei rendimenti possono essere influenzati agendo su due componenti dei tassi di interesse a lungo termine, vale a dire le aspettative e il premio a termine”.

“La prima componente – spiegava la banca – rispecchia le aspettative del mercato sull’andamento futuro dei tassi di interesse a breve termine, che sono influenzati in maniera più diretta dai tassi di riferimento. Il premio a termine rispecchia i rendimenti aggiuntivi che un investitore riceve quale compensazione per l’esposizione al rischio di durata finanziaria, ovvero le potenziali perdite di portafoglio che potrebbero originarsi da obbligazioni con una lunga vita residua se i tassi di interesse salissero inaspettatamente”.

La Bce ricorda altresì che “acquistando obbligazioni a lunga scadenza, l’Eurosistema assorbe parte del rischio di durata finanziaria che altrimenti ricadrebbe sugli investitori privati”. In pratica la banca centrale socializza un rischio e così facendo lo riduce per i privati abbassando di conseguenza il premio di questo rischio. Questa azione, sommandosi all’effetto “annuncio” sui tassi di riferimento contenuto nelle forward guidance, deprime i tassi a lungo termine. Circostanza che le banche centrali conoscono fin troppo bene. “Comprimendo il premio a termine – scrive la Bce -, l’acquisto di titoli esercita una pressione sui tassi di interesse a più lungo termine in modo da rendere l’indebitamento a lungo termine meno oneroso e, così facendo, sostiene gli investimenti e il consumo di beni durevoli”.

Da ciò si deduce che con la ripresa degli acquisti di asset della Bce, i premi a termine dell’eurozona sono destinati a scendere ulteriormente. Può addirittura verificarsi, come è successo negli Usa, che i rendimenti dei tassi a lungo risultino inferiori a quelli a breve. Quell’altra singolarità, che genera tanta apprensione, che viene definita inversione della curva dei rendimenti.

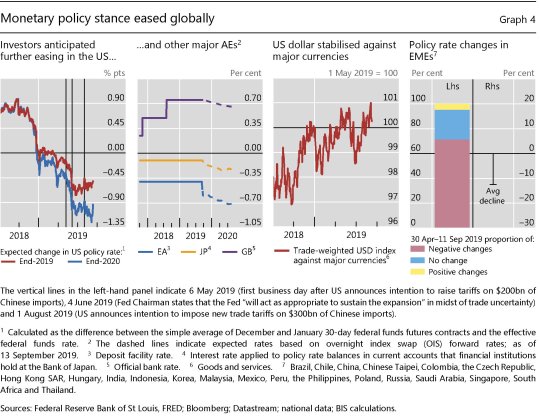

Su entrambi i fenomeni, la Bis ha effettuato alcune analisi molto istruttive nella sua ultima rassegna trimestrale. In particolare viene sottolineato come gli ultimi mesi abbiano confermato la sostanziale tendenza alla scomparsa dei premi a termine, che ha contribuito in maniera significativa al declino dei rendimenti delle obbligazioni sovrane di lungo termine.

Il notevole calo dei premi a termine si può osservare nel grafico centrale, che nella seconda parte del 2019 ha affossato il calo dei rendimenti. Negli Usa il decennale ha perso 80 punti base (grafico di destra) e questo è all’origine dell’inversione dello yield (grafico di sinistra) sui Treasury.

In tal senso leggere tale fenomeno come un segnale di una recessione imminente, quando invece appare come una diretta conseguenza dell’ulteriore allentamento delle politiche monetarie, può essere fuorviante. Infatti nello stesso periodo in cui calavano i rendimenti, le banche centrale di tutto il mondo, in gran parte, si intonavano ad allentare la politica monetaria.

Il ciclo di allentamento monetario partito col ribasso di 25 punti base della Fed deciso a luglio (e confermato da quello di altri 25 dei giorni scorsi) è stato seguito dalle decisioni di settembre della Bce (taglio a -0,5 dei tassi sulle riserve bancarie e ripresa del QE). Ma intanto anche molte banche centrali dei paesi emergenti si erano date da fare. Brasile, India, Corea e Messico hanno tutte abbassato i tassi di sconto con un declino medio del 10% dal tasso di partenza. La Cina ha tagliato il tasso sui requisiti di riserva di 50 punti base che sono divetati 100 punti base per le banche più piccole. Solo il 25% delle altre economie emergenti ha lasciato i tassi fermi.

Tutto ciò spiega l’aumento dell’ammontare delle obbligazioni che vengono scambiate a tassi negativi, che secondo le metriche diffuse dalla Bis sono arrivate a 17 trilioni, il 20% del pil mondiale. La scomparsa dei premi a termine sembra un’altra caratteristica del capitalismo 2.0. Quello che premia a breve termine i debitori, non più i creditori. Sul lungo termine chissà.

La Brexit è un problema anche per la politica monetaria della Bce

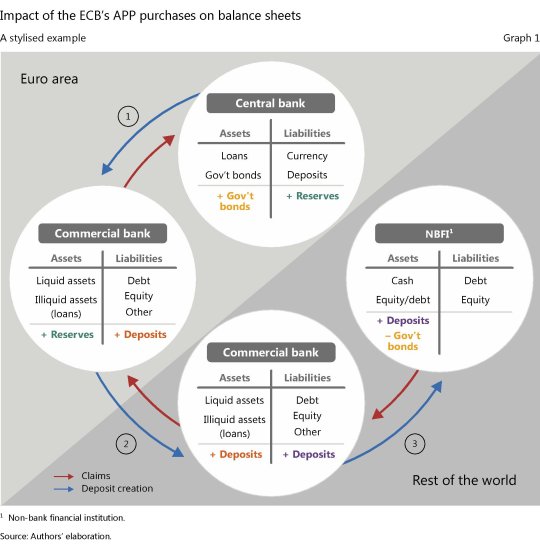

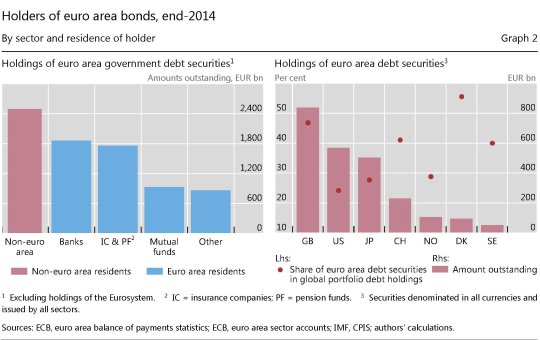

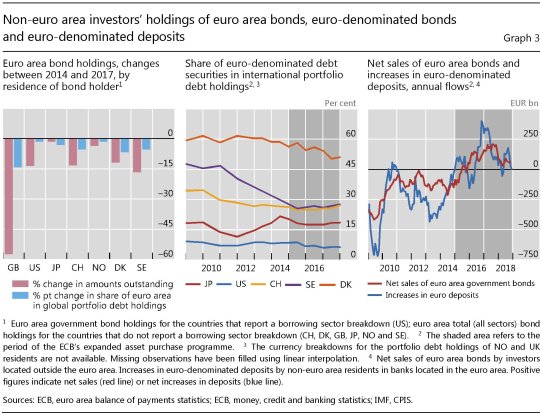

Fra le tante questioni problematiche che la Brexit porta con sé è opportuno sottolinearne una che emerge con chiarezza grazie a una ricerca contenuta nell’ultima quarterly review della Bis, dove si osserva l’impatto del QE di Francoforte sui flussi finanziari internazionali di obbligazioni e depositi. Ricordo che l’APP ( asset purchase programme) della Bce consentiva alla banca centrale di acquistare titoli sovrani dell’eurozona, secondo regole precise, sul mercato secondario. Significa che altri soggetti finanziari, sia bancari che non bancari, hanno scambiato titoli sovrani in cambio di denaro fresco, che nel caso delle banche è stato creato con un aumento delle riserve. Chi volesse ricordare come funziona il bilancio di una banca centrale può scorrere la miniserie che abbiamo dedicato al tema qualche tempo fa.

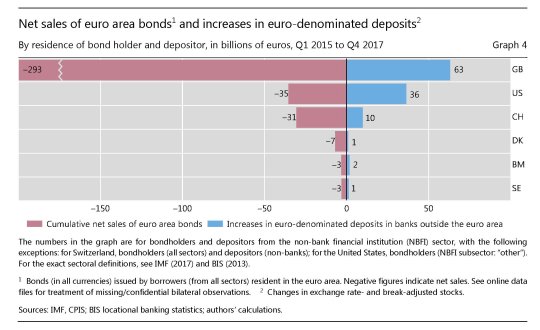

L’indagine ha ricavato alcune conclusioni che si possono riportare subito. L’evidenza più interessante è che le istituzioni finanziarie non bancarie non residenti nell’eurozona sono stati i venditori più attivi di titoli di stato dell’eurozona. Si parla di quasi 300 miliardi di euro di titoli venduti dal 2015. Ancora più interessante osservare che la residenza di questi intermediari era il Regno Unito.

La seconda informazione interessante, è che questi intermediari, per poter condurre queste vendite, visto che non hanno accesso “diretto” alla banca centrale, hanno dovuto servirsi di banche. In particolare di banche residenti in UK, magari corrispondenti di banche residenti nell’eurozona che hanno accesso all’Eurosistema. Lo schema di queste transazioni è quello che potete osservare nel grafico sotto.

In pratica la vendita di un bond sovrano coinvolge quattro soggetti. Il venditore (la non bank financial institution, NBFI), una banca commerciale inglese, una banca commerciale dell’eurozona e la Bce, che è il terminale-acquirente. Se seguiamo le frecce rosse, possiamo vedere che dagli asset del bilancio della NBFI si sottrae il valore del bond governativo venduto mentre si aggiunge un deposito che la banca britannica gli ha accreditato come corrispettivo, che figura infatti fra i debiti della banca stessa. La banca britannica, a sua volta vede aumentare i suoi depositi una volta che cede alla banca dell’eurozona il bond comprato dalla NBFI, mentre la banca dell’eurozona vede crescere per lo stesso valore i suoi debiti, sempre nella forma di deposito. Nel passaggio finale, il titolo finisce nel bilancio della Bce, sul versante degli asset, mentre la banca commerciale dell’eurozona vede crescere il valore delle sue riserve detenute presso la banca centrale. Se seguite le frecce blu, il percorso è lo stesso ma inverso.

Cosa ci dice tutto questo? Semplice: le banche dell’UK non sono solo le controparti delle NBFI in queste operazioni di compravendita. Sono un dei nodi della catena che trasmette la politica monetaria della Bce ai mercati. Non stanno nell’eurosistema, ma agiscono come se lo fossero, mediate da banche euro-residenti. Un’uscita disordinata dell’UK dall’Ue, perciò, rischia di avere effetti anche su questo meccanismo di trasmissione della politica monetaria, e questo spiega perché le banche centrali siano al lavoro da un pezzo per creare procedure di contenimento.

Vale la pena osservare che prima dell’avvio del QE proprio in GB era conservata la quota più rilevante di titoli sovrani in circolazione.

Il QE, perciò, è stata un’occasione unica per “liberarsi” di questi asset, evidentemente giudicati poco convenienti.

C’è un’altra informazione interessante contenuta nello studio degli economisti della Bis. Una parte consistente dei quasi 300 miliardi di titoli venduti alla Bce, tramite banche inglesi, dalle NBFIs britanniche, è rimasta in deposito presso le stesse branche britanniche che hanno mediato l’operazione. Quindi fuori dall’eurozona. “Le banche residenti nell’UK e le loro affiliate nell’eurozona sono stati i principali facilitatori delle vendite di bond da parte degli investitori non euro”, nota la ricerca. La Brexit era nell’aria, prima che nell’area.

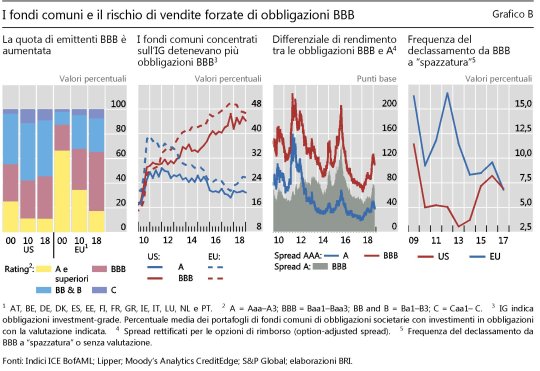

Il rischio nascosto delle obbligazioni a tripla B

Fra le varie singolarità che infestano l’economia internazionale, vale la pena spendere qualche riga per segnalarne una, riportata nell’ultima quarterly review della Bis, come sempre ricca di spunti e approfondimenti purtroppo spesso ignorati dalla grande stampa. Il tema è quello delle obbligazioni a tripla B, ossia quella che stanno sull’ultimo gradino dell’investment grade, (IG), quindi la soglia sotto la quale molti investitori istituzionale non si azzardano a scendere.

Questione delicata perciò. Che diventa delicatissima quando si osservi, come abbiamo già accennato altrove, che la grande fame di rendimento, conseguenza inevitabile dell’epoca dei tassi rasoterra, ha spinto molti investitori a far incetta proprio di questi titoli per spuntare qualche decimale in più.

Il primo grafico da sinistra mostra l’andamento delle obbligazioni, suddivise per classi di rating, negli Usa e in Europa fra il 2000 e il 2018. Si nota il costante diminuire dei rating con minimo A, ossia i migliori, a vantaggio, specie in Europa, di quelli a tripla B, ossia i peggiori.

Il grafico a fianco ci consente di osservare l’importanza del peso specifico, per i fondi comuni, delle obbligazioni BBB su totale di quelle IG, e quello successivo ancora spiega perché: rendono semplicemente di più, come mostra l’andamento degli spread.

L’ultimo grafico misura invece la frequenza di downgrade di queste obbligazioni, ossia del loro passaggio da IG a una categoria chiamata “spazzatura”, ma che più correttamente potremmo definire come high yield, ossia speculativi, quindi con rating basso o addirittura incerto.

Perché tutto questo ci interessa? Semplice. “I mandati di investimento basati sui rating – spiega la Bis – prevedono che i gestori di portafoglio debbano detenere attività che presentano una qualità creditizia al di sopra di un livello minimo. Tali mandati si applicano spesso ai fondi comuni di obbligazioni societarie, e permettono agli investitori di scegliere facilmente l’esposizione al rischio desiderata, spesso nel segmento investment-grade”. Questa premessa serve a capire cosa sia accaduto in questi anni. Dall’esplodere della crisi, infatti, i fondi comuni che trattano obbligazioni corporate nel segmento IG hanno fatto crescere notevolmente la quota di BBB nei loro portafogli. “Nel 2018 – spiega la Bis -, questa quota aveva raggiunto circa il 45% sia negli Stati Uniti sia in Europa, da circa il 20% del 2010”.

E qui arriva la fame di rendimento. “Con il protrarsi di tassi di interesse, particolarmente bassi dopo la GCF, i gestori di portafoglio sono stati attirati dai forti rendimenti offerti dalle obbligazioni BBB, sostanzialmente superiori a quelli delle obbligazioni con una migliore valutazione”. E come dargli torto? I gestori devono comunque render conto ai loro sottoscrittori che con fatica riescono ad accettare che il loro denaro frutti quasi nulla. Al piccolo risparmiatore interessano poco i dilemmi delle banche centrali e la mistica dello zero lower bound. Vuole il rendimento. Sennò cambia gestore.

Il problema è che queste politiche hanno anche un fastidioso rovescio della medaglia. “I mandati di investimento basati sul rating possono portare a vendite forzate”, spiega la Bis. In sostanza se a causa di un altro rallentamento gli emittenti, molti o alcuni, perdono la tripla B e scivolano nella “spazzatura” questi fondi saranno costretti, per questione di policy, a vendere, “liberandosi rapidamente di ingenti volumi di obbligazioni”.

Questa possibilità è tutt’altro che teorica. Nel senso che fatti del genere sono già accaduti. “Nel 2009, quando i tassi di insolvenza avevano raggiunto livelli record, la frequenza di questi declassamenti era dell’11,4% negli Stati Uniti e del 16,3% in Europa”. Nel 2017 questa frequenza si è ridotta. Ma se i tempi tornassero brutti, le stime suggeriscono che le vendite di obbligazione a tripla B sarebbero ben superiori a quello che avvengono quotidianamente.

In particolare, la Bis osserva che nel terzo trimestre 2018 erano attive circa 9.100 miliardi di dollari di obbligazioni societarie degli Stati Uniti, con un volume giornaliero delle contrattazioni di circa di 25 miliardi (turnover dello 0,27%). “Con una frequenza di declassamento BBB-”spazzatura” dell’11,4%, – sottolinea – e supponendo che il 10% dei declassamenti si verifichi nello stesso periodo e che ci si liberi rapidamente di un terzo delle obbligazioni, circa lo 0,38% sarebbe venduto rispetto allo 0,27%”. Significa un bel pacco di miliardi in cerca di compratore in un momento in cui vendono tutti. Buona fortuna.

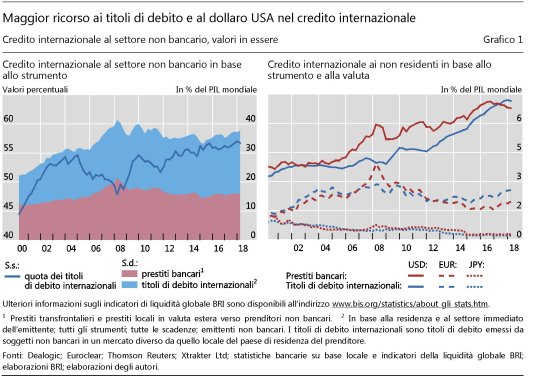

La Grande Trasformazione del credito internazionale

Sembra una inutile sottolineatura, in tempi di debito crescente, far notare la notevole espansione del credito internazionale che in qualche modo del debito è la controparte. E tuttavia l’andamento dei prestiti transfrontalieri e in valuta è un ottimo punto di osservazione per comprendere l’aria che tira nei mercati finanziari. Il credito internazionale, in sostanza, è un buon indicatore della liquidità globale e per questo è molto utile leggere l’approfondimento della rassegna trimestrale della Bis, che ha il pregio non solo di fornite stime aggiornate dell’aggregato ma anche di avere informazioni sulla sua composizione.

Come introduzione basta osservare che il credito internazionale è notevolmente cresciuto in volume portandosi al 38% del pil mondiale nel primo trimestre 2018, equivalenti all’incirca a 30,7 trilioni di dollari, quando era il 33% appena tre anni prima. Per chiarezza è bene ricordare che questa misura raccoglie i prestiti bancari e i titoli di debito, e che ha come controparte i prenditori non bancari, quindi imprese, governi e famiglie. Ma, aldilà della dimensione di questa montagna di denaro, l’evidenza più interessante è un’altra: “Nella composizione del credito internazionale è avvenuto uno spostamento dai prestiti bancari verso i titoli di debito, la cui quota sul totale è passata dal 48% del 1° trimestre 2008 al 57% del 1° trimestre 2018”. Significa in pratica che i debitori prendono a prestito sempre più dal mercato e sempre meno dalle banche. Queste ultime hanno sempre meno titoli di debito nei loro portafogli. Erano il 40% dei loro attivi dieci anni fa e sono diventate il 27% a fine marzo 2018. Le banche hanno alleggerito i loro bilanci cedendo questi asset e così facendo sono diventate meno determinanti per il credito internazionale. Questa è una trasformazione molto interessante da osservare perché implica svariate conseguenze, a cominciare da chi siano i soggetti sui quali ricadono in ultima analisi i rischi.

Un’altra evidenza rimarchevole è che il dollaro è sempre più dominante come valuta per i prestiti internazionali. Il credito estero verso il settore non bancario denominato in dollari è passato dal 9,5% del pil mondiale al 14% del primo trimestre 2018, e questo implica un sostanzioso aumento del rischio valutario per molti soggetti esteri, specie all’interno delle economia emergenti (EME), per le quali “l’aumento dell’indebitamento è stato particolarmente marcato” pure se le esposizioni in dollari “variano notevolmente in termini di paesi e composizioni”.

Capire come si sia arrivati a questo punto è interessante. Ma soprattutto è utile provare a ragionare su come queste trasformazioni possano impattare sul funzionamento dei mercati. Più titoli di debito e più dollari, ad esempio, implica che “a livello mondiale le condizioni di finanziamento siano diventate più sensibili agli andamenti dei mercati obbligazionari e maggiormente dipendenti dalla politica monetaria degli Stati Uniti” e che “i prenditori delle EME che sono ricorsi massicciamente ai titoli di debito denominati in dollari USA potrebbero risultare particolarmente vulnerabili, poiché gli investitori obbligazionari internazionali tendono a ritirarsi in fretta quando i tassi statunitensi salgono”. Va anche considerato il fatto che l’esposizione in dollari non cambia solo i diversi paesi ma anche fra i vari settori. Il settore corporate privato, in tal senso, “è stato il principale prenditore di dollari Usa” per diverse economia emergenti, mentre per altre è stato il settore statale.

Il grafico sopra riepiloga gli andamenti finora discussi. In particolare si osserva che “lo spostamento verso i titoli di debito internazionali è stato più pronunciato nelle economie avanzate”. Ciò significa che i prestiti bancari verso i gruppi di debitori di queste economie sono diminuiti. In particolare “in maniera più accentuata dopo la crisi del debito sovrano dell’area dell’euro”. Le banche europee, profondamente scottate dalla crisi, hanno ridotto parecchio le esposizioni creditizie internazionali, comprese quelle in dollari nei confronti del residenti Usa. Al contrario, “i prestiti bancari transfrontalieri denominati in euro e i titoli di debito dei prenditori dell’area dell’euro sono rimasti entrambi pressoché stabili e non hanno inciso in modo significativo sulle dinamiche complessive dei valori aggregati corrispondenti per le economie avanzate”.

La riduzione di prestiti bancari internazionali va intesa anche come restringimento della quantità dei titoli di debito detenuta dalle banche, una forma di credito bancario anche questa evidentemente anche se mediata da un’obbligazione, che è comune sia alle economie avanzate che a quelle emergenti. Le banche detengono ancora il 27% dei titoli di debito internazionali, che equivalgono a circa 4.700 miliardi di dollari, ma hanno visto calare di 13 punti tale quota in dieci anni. E questo vuol dire che sono subentrati altri soggetti, a cominciare ovviamente dalle banche centrali che sono state grandi acquirenti di titoli di debito e ancora in parte continuano ad esserlo.

Se guardiamo alla geografia, osserviamo che la contrazione dei prestiti bancari è stata trainata da quattro paesi, ossia Francia, Germania, Regno Unito e Stati Uniti. Questa retromarcia non ha impedito ai paesi emergenti di cumulare grandi quantità di debiti in dollari, collocati però in gran parte al di fuori del circuito bancario. Tali esposizioni peraltro non sono distribuite uniformemente. “Nell’Asia emergente, il credito denominato in dollari USA aumenta dal 2010 – sotto forma sia di titoli di debito sia di prestiti bancari; nell’Europa centrale e orientale, storicamente il credito denominato in euro ha un ruolo relativamente più importante. Eppure il dollaro domina anche in questa regione, nonostante il forte rialzo del credito denominato in euro dal 2015. In America latina storicamente prevale il credito denominato in dollari USA, che ha registrato un notevole incremento dal 2010, trainato dall’emissione di titoli di debito”.

Non è certo un caso che le fragilità esplose in questi ultimi mesi in paesi come la Turchia e l’Argentina trovino riscontro nell’analisi delle esposizioni creditizie. “Si è osservata un’espansione del credito bancario in dollari USA verso il settore privato non finanziario in alcuni paesi, tra cui la Turchia”, sottolinea la Bis. Mentre in Argentina si è fatto un notevole ricorso a finanziamenti in dollari Usa per il debito sovrano. In tal senso osservare l’andamento del credito internazionale è anche un modo per provare a scovare nuovi focolai di crisi.

Aldilà delle situazioni di rischio, è l’analisi della distribuzione del rischio sottintesa a questa trasformazione del credito internazionale che è interessante. Come ha sagacemente rilevato il capo della ricerca delle Bis Hyun Song Shin in un suo articolo recente aver spostato il peso relativo del credito dai prestiti bancari ai titoli di debito implica che il rischio, di fatto, si sia spostato, almeno parzialmente, dal sistema bancario al mercato obbligazionario. In ultima analisi, sono gli acquirenti delle obbligazioni, siano essi fondi pensioni, assicurazioni, o semplici risparmiatori, i terminali delle situazioni di crisi, a differenza di quanto è accaduto prima della crisi del 2008, quando le banche, tramite le cartolarizzazioni, si scambiano fra loro asset poco liquidi e opachi. Oggi il rischio è alla luce del sole. Per questo forse non si vede.

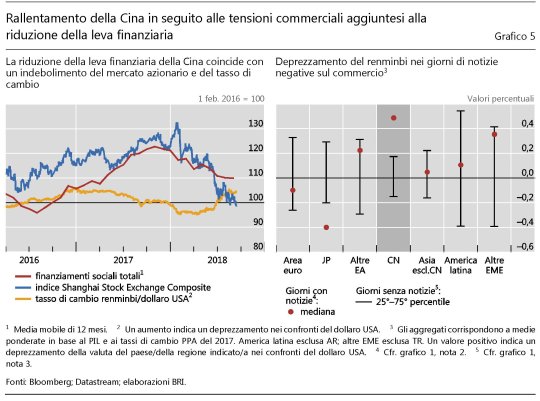

Contagio cinese sulle economie emergenti

I rischi politici, a cominciare dalla guerra commerciale con gli Usa, hanno improvvisamente accresciuto il timore che l’economia cinese possa rallentare più di quanto sia desiderabile per un’economia dinamica e insieme fortemente indebitata. Specie considerando la profondità dell’interconnessione dell’economia cinese con il resto del mondo, e in particolare con le economie emergenti, fra le quali s’iscrive anche quella cinese ma con la specificità di essere quella di maggior peso, e perciò inevitabilmente, un centro di attrazione gravitazionale irresistibile. Tali timori paiono parecchio fondati, almeno a guardare gli effetti che i tentativi cinesi di imbrigliare l’espansione creditizia interna, assai esuberante, uniti alle tensioni commerciali internazionali, hanno avuto sull’andamento dell’economia cinese.

Il grafico è stato elaborato dalla Bis nella sua ultima rassegna trimestrale, dove si rileva fra le altre cose che esiste una qualche forma di correlazione fra gli andamenti cinesi e quelli di alcune economie emergenti, specie asiatiche, che hanno con la Cina profonde relazioni commerciali e finanziarie. “Gli indicatori dell’attività economica di luglio sono stati deludenti – scrive la Bis -. L’intensificarsi delle tensioni commerciali USA-Cina ha penalizzato ulteriormente i corsi azionari e il renminbi: rispetto a un gruppo di monete di altre economie avanzate ed emergenti, la valuta cinese ha registrato deprezzamenti giornalieri insolitamente marcati in reazione alle notizie riguardanti il commercio”.

Tutto ciò ovviamente non poteva passare senza conseguenze. La Cina ha un peso specifico troppo importante – si pensi al mercato delle materie prime – nella regione asiatica e anche nell’America Latina. Infatti si è osservato che le oscillazioni della moneta cinese hanno influenzato più del solito le valute di altre economie emergenti, oltre ad aver pesato in alcuni mercato delle commodity.

Il rallentamento cinese, insomma, ha aggiunto un altro ingrediente al clima generale di sfiducia che ha condotto alla crisi estive di Argentina e Turchia, che si sono prorogate come cerchi concentrici anche ad altre economie. “Sebbene il contagio sia stato generalmente contenuto – sottolinea la Bis -, queste crisi concomitanti hanno avuto effetti di propagazione su altre EME, con entità diverse in ognuna di esse”.

Tutto ciò serve a ricordare che la Cina è un pericoloso innesco di turbolenze – si era già visto nel 2015 con la svalutazione dello yuan – e che la prosecuzione della guerra commerciale non rischia solo di destabilizzare gli scambi globali. In gioco c’è anche la stabilità finanziaria. A cominciare dal quella delle economie emergenti, già sotto pressione a causa del rincaro del dollaro e dell’elevato debito in valuta statunitense. Una crisi della Cina rischia di essere la classica goccia che fa traboccare il vaso.

Il contante conta, altro che Bitcoin

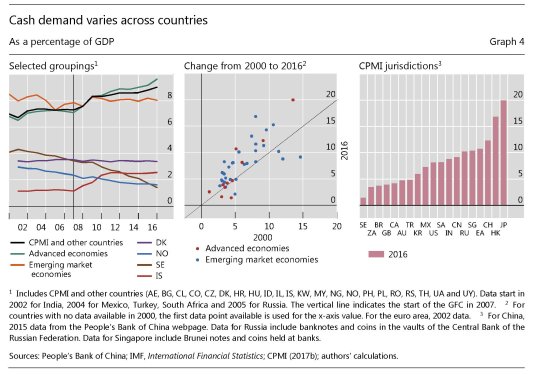

A tutti coloro che lamentano che l’uso di Bitcoin possa favorire l’economia illegale è utile ricordare che il notevole aumento dei pagamenti elettronici si è accompagnato a un uso del contante ancor più rimarchevole, e in particolare di quello di grosso taglio. Chi pensa che le criptovalute alimentino i traffici irregolare, dovrebbe perciò dedicare un poco della sua attenzione a tentare di capire come mai, e specialmente dopo la grande crisi finanziaria, si chiedano sempre più banconote. E non solo in Italia, che notoriamente è nella parti alte della classifica dei paesi che usano di più il contante. Ma anche in paesi insospettabili come il Giappone, che nella ricognizione che ha fatto la Bis nella sua ultima rassegna trimestrale è risultato il paese che, fra quelli considerati, ha visto crescere maggiormente l’utilizzo del contante negli ultimi anni.

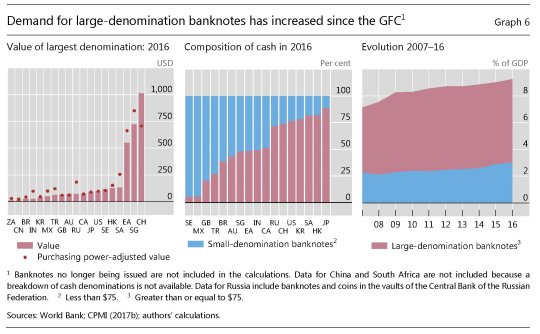

E’ interessante osservare che la crescita più rilevante di questa domanda di cartamoneta ha riguardato il denaro di grosso taglio, quello che normalmente non si vede in giro.

E anche qui i primato nell’uso delle banconote di grosso taglio spetta al Giappone e ha conosciuto un notevole incremento all’indomani della crisi, quindi dal 2007 in poi.

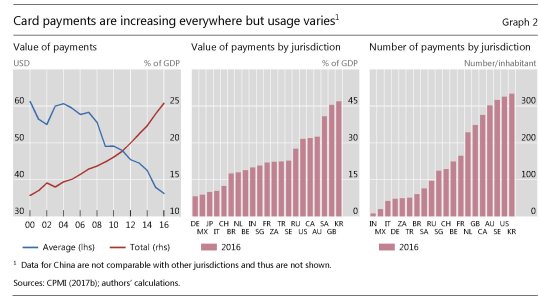

Prima di provare a comprendere cosa alimenti la domanda di cartamoneta da parte del pubblico – l’economia illegale può spiegare molto, ma non tutto – è interessante osservare come questa tendenza vada di pari passo con il diffondersi dei pagamenti elettronici, che ogni paese interpreta a modo suo, con le tradizionali card, ma anche con tutte le nuove possibilità offerte dalla tecnologia. In Danimarca, per esempio, è possibile è possibile lasciare le offerte in chiesa utilizzando i pagamenti mobili, e altrettanto avviene addirittura per gli oboli agli artisti di strada. In Cina alcuni fast food accettano i pagamenti che utilizzano la tecnologia del riconoscimento facciale. Negli Usa gli studenti possono comprare pizza e birra con app che si premurano persino di farlo sapere al loro circuito sociale di amici. In generale, spiegano gli economisti della Bis, “l’innovazione sta mettendo pressione al sistema tradizionale dei pagamenti basato sulle banche, sia all’interno che all’estero”. Non c’è soltanto bitcoin, insomma, che insidia l’egemonia del sistema bancario su quello dei pagamenti. Lo sviluppo tecnologico offre soluzioni di pagamento in continua evoluzione e questo non succede solo nei paesi avanzati, ma anche in quelli emergenti. In Kenya ad esempio, è possibile fare pagamenti mobili senza avere conti correnti bancari. “Le criptovalute, così come le applicazioni fintech probabilmente innoverà ulteriormente i modelli di business esistenti”.

In ogni caso, la voglia di smaterializzare i pagamenti è intensa almeno quanto quella di affidarsi alle vecchie banconote. Il valore dei pagamenti elettronici, rispetto al pil, oscilla molto, dal 10% in Germania, Giappone e Messico, a oltre il 40% in Corea del Sud, l’Arabia Saudita e il Regno Unito. “Le persone hanno più carte elettroniche e le usano più spesso”, nota la Bis. E al tempo stesso le usano più di frequente. Il numero delle transazioni, infatti, è cresciuto parecchio nell’ultimo quindicennio,, ovviamente con differenza profonde di paese in paese In Australia, Svezia, Corea e Usa, in media una persona una carta di pagamento 300 volte l’anno. In India e Messico appena 25. A tale frequenza di utilizzo si è associato un calo del valore relativo del pagamento, da circa 60 dollari a 40.

L’aumento dei pagamenti elettronici però non è andato a detrimento di quelli tradizionali. Il totale delle banconote in circolazione il relazione al pil, un modo comunemente usato per misurare la domanda di cash, è cresciuto dal 7 al 9% del pil nel panel dei paesi considerati. A guidare tale crescita sono stati proprio i paesi avanzati all’indomani della crisi finanziaria, con Hong Kong e il Giappone con gli incrementi più significativi registrati (dal 9 al 7% del pil rispettivamente). Al contrario l’uso del contante è diminuito in Cina del 5%.

Contrariamente a quanto si potrebbe pensare, non sono i paesi emergenti a guidare la domanda di cash. E anche all’interno dei paesi avanzati ci sono ampie differenza. A fronte del Giappone, dove circolano banconote per un importo pari al 20% del pil, c’è a Svezia dove il cash arriva appena al 2%. In Islanda, dove il cash era poco sopra l’1% (1,2%) nel 2000, la domanda di contante è praticamente raddoppiata dopo la crisi che ha sconvolto l’isola nel 2008, e adesso ha superato il livello che si osserva in Norvegia e Svezia. Il motivo precauzionale, insomma, che fa leva sulla funzione di riserva di valore a poco costo garantita dal cash, può spiegare molto di questo amore per il contante, che resiste a qualunque tipo di innovazione. Ma certo, anche le tradizioni contano e probabilmente anche la composizione della popolazione. Forse non è un caso che il Giappone, come d’altronde l’Italia, sia un paese molto anziano. Poi succede che anche lo sviluppo tecnologico faccia crescere, paradossalmente, la diffusione del contante. E’ il caso della diffusione di bancomat (ATM terminals) che sono aumentati del 50% dal 2007 a oggi, portandosi complessivamente da 0,4 terminali ogni mille abitanti a 0,6. Nello stesso tempo, l’ammontare di contante prelevato è crescito dal 12 al 20% del pil. Insomma: è più facile avere denaro cash, costa poco o nulla conservarlo, conferisce una certa sicurezza e piace inevitabilmente ai più anziani, che sono sempre più numerosi e hanno meno dimestichezze con il fintech. Il contante conta e probabilmente conterà ancora parecchio in futuro. Altro che Bitcoin.

Il miracolo contabile del boom irlandese

La tensione, come la chiamano gli autori di uno studio molto interessante pubblicato nell’ultimo quarterly report della Bis, fra le regole di contabilità nazionali e la realtà globalizzata dell’economia genera fenomeni molto curiosi da osservare che sollevano dubbi sull’adeguatezza del nostro apparato statistico che, in ultima analisi, determina la nostra conoscenza del mondo economico.

Per apprezzare questo discorso, che può apparire sofisticato mentre in realtà è molto semplice, serve ricordare alcune definizioni di contabilità nazionale di uso comune nei discorsi economici ma che spesso vengono equivocati. Il prodotto interno lordo (gross domestic product, Gpd) che misura l’attività economica di un paese, si determina sommando il consumo di beni e servizi del settore privato e quello del settore pubblico e aggiungendo il totale degli investimenti e l’export netto. Accanto a questa definizione c’è quella di reddito nazionale lordo (gross national income, Gni) che si ottiene sommando i redditi guadagnati dai residenti del paese, compresi quelli generati all’estero. In sostanza si tratta di aggiungere al pil la voce dei redditi primari netti (net primary income, Npi), ossia la differenza fra i flussi di reddito che i residenti ottengono dai non residenti e i deflussi che i residenti pagano ai non residenti. Tali flussi sommano retribuzioni per impiegati, reddito da investimenti esteri e altri redditi. L’export netto e i redditi primari netti sono componenti del conto corrente (current account, CA), che misura l’interscambio di beni e servizi, dei redditi e dei trasferimenti di un determinato paese verso tutti gli altri. Il conto corrente si compone anche della voce dei redditi secondari. Il saldo di conto corrente è associato dinamicamente con l’acquisizione netta o la vendita di asset esteri, ossia la posizione netta degli investimenti esteri (net international investment position, NIIP). Un CA positivo implicherà che la NIIP di oggi sarà maggiore di quella di ieri, se mettiamo per ipotesi che gli aggiustamenti di valutazione (stock flow adjustment, SFA) siano pari a zero. Questi ultimi misurano i cambiamenti di valore degli asset determinati dai prezzi e dai movimenti valutari, ma anche la rilocalizzazione della proprietà degli asset intangibili di capitale e gli asset finanziari fuori dai confini. La NIIP a sua volta si compone di investimenti diretti (direct investment, DI), investimenti di portafoglio, altri investimenti, asset di riserva e derivati finanziari. In dettaglio, gli investimenti diretti rappresentano interessi di lungo periodo di un soggetto di un paese A che investe in un paese B. Si definiscono tali quando l’investitore acquisisce almeno il 10% di azioni con diritto di voto o anche meno a patto però di avere voce in capitolo nella gestione. In alternativa si parla di investimento di portafoglio, ai quali sono assimilati anche gli acquisti di obbligazioni o strumenti del mercato monetario. Queste definizioni, che sono ampiamente condivise a livello internazionale, nascondono notevoli complessità. Gli studiosi della Bis osservano che ormai risulta chiaro che il concetto del conto corrente (CA) non è abbastanza illustrativo dei collegamenti che insistono nella trama delle relazioni economiche internazionali e gli esempi addotti nell’articolo ne danno un’ampia prova.

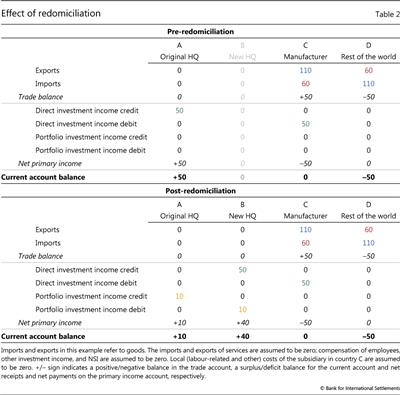

Il primo caso da esaminare è quello dell’offshoring, che si verifica quando un processo economico viene spostato da un paese a un altro o tramite l’avvio di una controllata estera o attraverso un contratto con un’azienda estera. Questa tabella esemplifica cosa accade alle grande di contabilità che abbiamo osservato.

Prima dell’offshoring il paese che produceva ed esportava in eccedenza otteneva un attivo di conto corrente che derivava dal conto merci. Nel secondo caso il pese dove si svolge la produzione registra un’eccedenza sul conto merci e un debito sul conto dei redditi primari, che corrisponde all’attivo sullo stesso conto del paese che ha esternalizzato la produzione. Rimane l’attivo di conto corrente per il paese A, ma muta la natura: dalle merci ai redditi.

Se adesso ripetiamo l’esempio ponendo come punto di osservazione non più la residenza del paese produttore, ma il domicilio del quartier generale della ditta che produce, osserviamo un notevole cambiamento.

L’azienda del paese A ha tessuto relazioni economiche con i paesi B e C. In particolare ha deciso di domiciliare la sua sede nel paese B. Ciò non produce alcuna attività economica reale nel paese B, ma legale sì. E la conseguenza si vede nella tabella. Mentre prima della nuova domiciliazione il paese A incassa tutto il reddito dell’investimento estero, dopo il reddito per il paese A si riduce a un quinto, mentre i quattro quinti rimangono nel paese dove è stata domiciliata la società, malgrado non abbia prodotto nulla. Ciò dipende dalle regole con le quali vengono contabilizzati gli investimenti diretti e quelli di portafoglio e questo “distorce la misura del reddito nazionale lordo (GNI) e del conto corrente”. Tale effetto è conseguenza del fatto che gli azionisti dell’azienda che lavora nei tre paesi continuano a risiedere nel paese A, ma quello che prima era un credito che derivava da un investimento diretto del paese A verso il paese adesso diventa un investimento di portafoglio di A verso B e quindi i flussi di reddito fra i due paesi sono limitati al pagamento dei dividendi. “Questo riduce il saldo di conto corrente per il paese A perché alcuni profitti sono trattenuti e vanno ad alimentare gli utili non distribuiti”. Al contrario accade per il paese B che riceve tutto il frutto degli investimenti di A derivanti da C e restituisce solo la quota di dividendi ad A e perciò “gonfia” di attivi, che di fatto non sono suoi, il conto corrente del paese. Evidenze di questo tipo sono state osservate, ad esempio, in Svizzera, dove i robusti attivi correnti dipendono in buona parte proprio dalla presenza di multinazionali estere. Ma tale meccanismo è ancor più visibile in Irlanda. Nel decennio scorso diverse aziende britanniche e statunitensi hanno spostato il domicilio aziendale laggiù determinando un notevole incremento alla voce centrate da redditi di capitale per il paese che a sua volta ha guidato l’incremento dei redditi primari e quindi del conto corrente.

Un altro fronte di complessità risiede nella gestione dei diritti di proprietà intellettuale come capital asset, che hanno un ruolo crescente nella misurazione e interpretazione del pil. Secondo le regole del 2008 del System of national account (SNA) l’assegnazione alla categoria di importazione o esportazione dipende dalla proprietà economica del diritto di proprietà intellettuale (Intellectual property, IP). Anche qui, questioni di convenienza fiscale spingono le multinazionali a delocalizzare anche questi diritti e con ciò contribuendo ad annebbiare una corretta rappresentazione della realtà. Un’altro esempio mostrerà con chiarezza questa situazione.

Come si vede, il paese A, che ha trasferito al paese B non solo il domicilio ma anche i diritti di proprietà intellettuale, incassa sempre 25 ma tutto sulla voce dei redditi, quindi senza alcun effetto sulla bilancia commerciale, quattro quinti dei quali derivanti da proprietà intellettuale e un quinto in qualità di profitto estratto dal paese produttore C. Ciò significa che il paese B accumula debiti verso il paese A che corrispondono a un aggiustamento di valutazione (SFA) per il paese che lo decide. Ciò in quanto il diritto trasferito viene trascritto come attivo nella contabilità dell’azienda estera domiciliata in B e come debito per la sussidiaria che risiede nel paese A, che corrisponde a sua volta a un aumento degli investimenti diretti del paese A tramite la componente SFA.

Ancora una volta, si apprezza questo meccanismo all’opera osservando il caso dell’Irlanda. La rilocalizzazione delle aziende unita a quella degli asset intangibili e la notevole globalizzazione dei processi produttivi, ha significativamente modificato i conti nazionali. A luglio del 2016 “i dati delle entrate e delle uscite del 2015 hanno registrato una crescita del PIL reale del 26% e una crescita reale dell’RNL (GNI) del 19%”. Ciò costrinse l’ufficio di statistica irlandese a pubblicare una serie di indicatori economici modificati che spiegassero “le distorsioni derivanti dalla natura globalizzata dell’economia irlandese”. Il miracolo economico irlandese c’era. Ma solo nella contabilità.

(2/segue)

Le banche centrali tirano le redini ma il freno non funziona

Le banche centrali, a cominciare dalla Fed, hanno da tempo iniziato a “tirare” le redini della politica monetaria – la Fed ha ripetutamente alzato i tassi e di recente ha annunciato anche la normalizzazione del suo bilancio – ma tutto ciò non sembra abbia generato quegli effetti che ci poteva aspettare. Il freno praticamente non funziona. E’ un paradosso secondo gli economisti della Bis, che pochi giorni fa ha pubblicato la sua Quarterly review, che constatano come le condizioni finanziarie rimangano insolitamente accomodanti. Gli indici trasmettono una sensazione di allentamento piuttosto che di restrizione. Per colmo di paradosso, il dollaro “si è effettivamente deprezzato dall’avvio dell’inasprimento avvenuto a fine 2015, quando la Fed ha alzato per la prima volta il tasso ufficiale”, nota Claudio Borio, capo del Dipartimento monetario ed economico della banca. Come si spiega tutto ciò?

“In realtà – sottolinea Borio – questa situazione paradossale non è completamente nuova. Essa ricorda le misure di inasprimento della Fed negli anni Duemila,

che avevano generato l’oramai noto “enigma di Greenspan”. Allora le condizioni finanziarie complessive erano rimaste pressoché stabili, e per certi versi si erano allentate, mano a mano che la Federal Reserve aumentava i tassi”. Paradossi ed enigmi, che si aggiungono a un’altra categoria di recente evocata dalla Fed, quella del mistero, riferito alla scomparsa dell’inflazione. E certo non è molto rassicurante l’idea di vivere un’economia popolata da enigmi, misteri e paradossi.

Oltre alla Fed, anche altre banche centrali hanno annunciato, con molta morbidezza, restrizioni monetarie. La BoE ha alzato i tassi di mezzo punto dopo dieci anni di immobilità, ma mantenendo inalterati gli acquisti di asset. La Bce ha annunciato che dimezzerà dall’anno prossimo gli acquisti di asset, ma che lascerà inalterati i tassi. Sicché anche per la Bce si potrebbe replicare quanto affermato dagli analisti per la BoE, che hanno parlato di “rialzo accomodante”. Solo la BoJ ha tenuto la politica monetaria ferma. Il paradosso si osserva nella circostanza che “persino nel contesto di graduale rimozione dello stimolo monetario da parte della Federal Reserve, le condizioni finanziarie si sono allentate ulteriormente negli Stati Uniti e a livello mondiale”, come spiega la Rassegna Bis. Solo le valute sembra ne abbiano risentito, arrestandosi e in parte invertendosi la tendenza al deprezzamento del dollaro che si osservava da un anno. I rendimenti a lungo termine, invece, sono rimasti molto bassi, portando in alto di conseguenza le valutazioni degli asset. La volatilità, infine, è rimasta ai minimi storici. “In definitiva, le sorti di quasi tutte le classi di attività sono parse legate all’andamento dei rendimenti dei titoli di Stato”, commenta la Bis.

E queste sorti sono state più che buone. “Agli inizi di settembre le borse sono sembrate acquisire ulteriore slancio”. A fine novembre l’S&P 500 era salito del 14% da inizio anno e del 5% da settembre. Le borse dei mercati emergenti sono crescite di quasi il 30% da inizio anno e quelle giapponesi del 15%. Meno di tutte le azioni europee, con il 7%, concentrato nel quarto trimestre. Queste performance sono state alimentate da dati economici positivi che arrivavano un po’ da tutto il mondo. La fiducia dei consumatori ha raggiunto i massimi in Germania, Giappone e Stati Uniti, stabilizzandosi nel Regno Unito. I consumi sono aumentati e con la loro anche la spesa per investimenti, grande assente in queste anni di crisi. C’è stata persino una ripresa del commercio e dei mercati del lavoro. Un quadro roseo nel quale spuntano come spine i dati sul livello dei prezzi: “Le spinte inflazionistiche sono rimaste

eccezionalmente modeste nella maggior parte delle economie avanzate”, nota la Bis. Fanno eccezione l’UK, dove i prezzi hanno superato l’obiettivo “sulla scia del notevole deprezzamento valutario” e il Giappone, dove si è intravisto un lieve rialzo. Il mistero dell’inflazione mancante che si sposa col paradosso della restrizione accomodante. L’analisi degli andamenti del spread societari e del mercato dei CDS (credit default swap) conduce alla conclusione che “le condizioni finanziarie internazionali si sono paradossalmente allentate nonostante il persistente, ancorché cauto, inasprimento della Fed”.

Se questi sono gli esiti, quali sono le ragioni? Come abbiamo detto, tali condizioni ricordano il ciclo di rialzo dei tassi iniziato a metà degli anni Duemila. Anche allora “i mercati azionari avevano segnato un rialzo, mentre i rendimenti dei titoli del Tesoro a lungo termine e gli spread creditizi erano diminuiti nonostante un’azione leggermente più decisa da parte della Fed”, dice la Bis, anche se all’epoca e a differenza di adesso il National Financial Conditions Index (NFCI) della Fed di Chicago, indicatore che misura il livello delle condizioni finanziarie, aveva mostrato un inasprimento. Secondo gli analisti della Bis una delle chiavi della spiegazione è l’evoluzione dei premi a termine, calati notevolmente, che ha spinto al ribasso i tassi attuali.

Vale la pena approfondire la natura e il significato dei premi a termine. Nel suo ultimo Bollettino, la Bce ci ricorda che “il livello e la pendenza della curva dei rendimenti possono essere influenzati agendo su due componenti dei tassi di interesse a lungo termine, vale a dire le aspettative e il premio a termine. La prima componente rispecchia le aspettative del mercato sull’andamento futuro dei tassi di interesse a breve termine, che sono influenzati in maniera più diretta dai tassi di riferimento. Il premio a termine rispecchia i rendimenti aggiuntivi che un investitore riceve quale compensazione per l’esposizione al rischio di durata finanziaria, ovvero le potenziali perdite di portafoglio che potrebbero originarsi da obbligazioni con una lunga vita residua se i tassi di interesse salissero inaspettatamente”. La Bce ricorda altresì che “acquistando obbligazioni a lunga scadenza, l’Eurosistema assorbe parte del rischio di durata finanziaria che altrimenti ricadrebbe sugli investitori privati”. In pratica la banca centrale socializza un rischio e così facendo lo abbassa per i privati abbassando di conseguenza il premio di questo rischio. Questo sommandosi all’effetto “annuncio” sui tassi di riferimento contenuto nelle forward guidance, genera l’effetto che deprime i tassi a lungo che, checché ne dicano i modelli macroeconomici, dipendono perciò significativamente dall’azione delle banche centrali. E le banche centrali lo sanno bene: “Comprimendo il premio a termine, l’acquisto di titoli esercita una pressione sui tassi di interesse a più lungo termine in modo da rendere l’indebitamento a lungo

termine meno oneroso e, così facendo, sostiene gli investimenti e il consumo di beni

durevoli”.

Chiudiamo la parentesi e torniamo alla rassegna Bis. Sia nell’episodio di metà anni Duemila che in quello contemporaneo, “la riduzione dei premi a termine stimati ha più che compensato la revisione al rialzo delle aspettative sul futuro andamento dei tassi di interesse a breve termine”. Ma “il recente calo dei premi a termine è persino più sorprendente adesso rispetto al 2005, in quanto l’attuale processo di progressiva

riduzione del bilancio è specificamente volto ad allentare la pressione sui premi a

termine, compressi dagli acquisti di attività su larga scala”. Insomma: i premi si sono ridotti malgrado l’annuncio che sarebbero diminuiti gli acquisti di titoli da parte della BC. Qualcosa insomma, sembra esser sfuggito al controllo degli apprendisti stregoni monetari. E ciò potrebbe essere la diretta conseguenza del fatto che hanno comunicato fin troppo esaurientemente ai mercato i propri intendimenti, insistendo sulla loro gradualità, sia relativamente al livello dei tassi che a quello dell’alleggerimento dei bilanci della banche centrali L’azione di restrizione ha perso di credibilità, ossia non ha funzionato, perché le banche centrali hanno credibilità: ecco il nostro squisito paradosso. Il paradosso delle restrizioni accomodanti, che sono tali perché immaginate e realizzate lungo il sottile crinale di un debito comunque in crescita che deve essere servito e che minaccia sfracelli qualora la sottile patina di ghiaccio sulla quale pattinano felici i trader dovesse crinarsi. “Ci troviamo ancora di fronte ad alti livelli di debito – avvisa Borio-, nelle valute sia locali sia straniere, e a valutazioni spumeggianti, sostenute a loro volta dai bassi rendimenti dei titoli di Stato, il benchmark per la valutazione di tutte le attività. Inoltre, più si protrarrà la fase di assunzione di rischio, più potrebbero crescere le esposizioni in bilancio. La quiete sul breve periodo si ottiene a scapito di possibili turbolenze nel lungo periodo”. Gli abissi del caos finanziario non sono spariti. Sono sotto quella patina sottile di ghiaccio. E laggiù fa molto freddo.

La vertigine del rischio crescente che minaccia l’economia

Chi non risica non rosica, dice un vecchio proverbio che in fondo non fa altro che sintetizzare ad uso popolare il significo profondo del calcolo economico. Ognuno di noi deve fare costantemente i conti trovandosi di fronte al dilemma fra rischio e rendimento ogni qual volta deve prendere una decisione economica, e pure se spesso si tende a dimenticarla la regola aurea che sottostà a questo dilemma è estremamente semplice: più rischi più guadagni. E così si ritorna al trionfo della sapienza popolare sulle astruserie degli economisti.

Il problema è che oggi gli investitori son costretti a rischiare sempre di più per avere rendimenti che una volta si sarebbero ottenuti rischiando assai di meno, a causa di una congiuntura particolarmente bizzarra dell’economia internazionale, alimentata dalle decisioni di politica monetaria degli ultimi dieci anni e dall’insolita “scomparsa” dell’inflazione. Tutto ciò si traduce in rendimenti obbligazionari bassissimi cui corrispondono rialzi azionari storici, ma non solo. Alla base di queste evidenze finanziarie, ci sono indebitamenti crescenti degli stati e del settore corporate – il debito delle famiglie dopo la crisi è generalmente diminuito nelle principali economie avanzate – che adesso sono quelli maggiormente minacciati da un rialzo dei tassi, non a caso l’evenienze maggiormente scongiurata nelle varie forward guidance delle banche centrali, che si premurano di assicurare ai mercati che i tassi rimarranno bassi a lungo – nell’EZ e in Giappone – mentre negli Usa si procederà con grande cautela e sempre pronti a fare retromarcia. Tutto ciò si manifesta con gli effetti più disparati, che tuttavia conducono allo stesso risultato: prevale una fase di propensione del rischio.

Il resto dell’articolo è disponibile su Crusoe, una newsletter che si può leggere solo abbonandosi. Tutte le informazioni le trovi qui.